こんにちは、らくからちゃです。

1月2日で、長男が1歳になりました!!

毎日成長していく姿に、夫婦揃って目を細める毎日ですが、これから先のお金の心配もきちんとしていかねばならんなあと思う次第です。

ということで、子供の教育資金の資産運用について、調べたこと・考えたことを整理しておこうと思います。

教育資金はいくら用意すればよいのか

最初に、子供の教育資金はいくら用意すればよいのか。「子育て 費用」なんかでググると、まあ沢山の結果が出てきますよね。

幼稚園から大学まで公立か私立かを選ぶスタイルが多いのですが、

子育て費用のシミュレーションって、子供が私立中学校いったらだの、医学部に入学したらだのばっかり書いてるけどよ。本当に我々が抑えておかねばならないのって

— らくからちゃ@イケてるコシフリスト (@lacucaracha) 2022年1月3日

・塾や各種ならい事にかかる費用

・子供部屋のある家への転居費用

・残業ができなくなることの減収

そういうのじゃないのかい?ええ?💢

と若干キレながら検索結果を見てると、だいたいどこも同じ金額なんですよね。

この金額は、子供の学習費調査という調査結果から作られているそうです。さすがに転居費用や収入減少までは含めてくれていませんが、塾代等は含んだ数字となります。

過去自分を参考に、高校までは公立、大学は私立文系として計算すると、約1000万円が必要となりました。ちょっと大きすぎてピンとこない数字ですが、単純に20年間で割ると、毎年50万円ずつ準備する必要があるってことですね。

50万円からその年使う予定の金額を差し引いて、その年貯蓄すべき金額を計算したところ下記のような感じになりました。

| 年齢 | 学齢 | 年換算 | 年費用 | 年貯蓄 | 月貯蓄 |

|---|---|---|---|---|---|

| 0 | 50 | 0 | 50 | 4.17 | |

| 1 | 50 | 0 | 50 | 4.17 | |

| 2 | 50 | 0 | 50 | 4.17 | |

| 3 | 年少 | 50 | 23 | 27 | 2.25 |

| 4 | 年中 | 50 | 23 | 27 | 2.25 |

| 5 | 年長 | 50 | 23 | 27 | 2.25 |

| 6 | 小1 | 50 | 32.2 | 17.8 | 1.48 |

| 7 | 小2 | 50 | 32.2 | 17.8 | 1.48 |

| 8 | 小3 | 50 | 32.2 | 17.8 | 1.48 |

| 9 | 小4 | 50 | 32.2 | 17.8 | 1.48 |

| 10 | 小5 | 50 | 32.2 | 17.8 | 1.48 |

| 11 | 小6 | 50 | 32.2 | 17.8 | 1.48 |

| 12 | 中1 | 50 | 47.8 | 2.2 | 0.18 |

| 13 | 中2 | 50 | 47.8 | 2.2 | 0.18 |

| 14 | 中3 | 50 | 47.8 | 2.2 | 0.18 |

| 15 | 高1 | 50 | 45.1 | 4.9 | 0.41 |

| 16 | 高2 | 50 | 45.1 | 4.9 | 0.41 |

| 17 | 高3 | 50 | 45.1 | 4.9 | 0.41 |

| 18 | 大1 | 50 | 229 | -179 | -14.92 |

| 19 | 大2 | 50 | 229 | -179 | -14.92 |

貯蓄額という意味では、

- 3歳まで:毎年50万円・月4万円

- 幼稚園:毎年27万円・月2万円

- 小学校:毎年18万円・月1.5万円

くらい準備し、中学校入るまでに300万円くらい貯めときゃええんとちゃう?って感じですかねえ。

学資保険は使わず株で運用すべきか

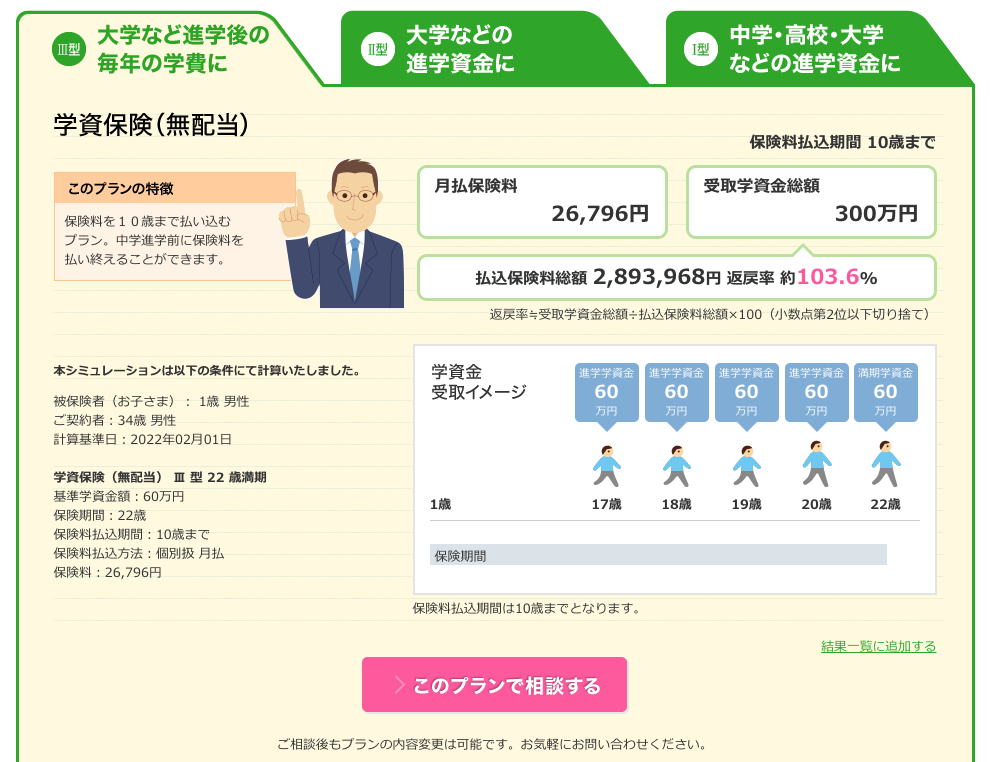

教育資金の準備方法として、一番メジャーな方法は学資保険でしょう。とりあえず評判の良さそうだったソニー生命の学資保険でシミュレーションしてみたところこんな結果になりました。

300万円受け取るのに、289万円の支払いで住むため、返戻率は約103.6%となりました。ただこの返戻率って、単純に受け取る金額÷支払った金額で計算したものですので、いわゆる「年利」とは異なります。

年利をシミュレーションしてみたところ、なんとたったの0.24%でした。定期預金に毛の生えた程度のもんですね。

学資保険には、途中で死亡した場合にその後の払込が免除になる生命保険機能もありますし、その分の税控除もつけられます。このケースだと払込期間が10年なので、10年間分は300万円の生命保険がついているとも考えられる。

ただ病気での死亡保障400万円の県民共済が月2,000円、10年間で24万円なので、その分の費用が節約できる!と考えて計算し直しても年利0.78%でございます。

それじゃあ

「株式インデックスで運用すれば5%くらいのリターンは目指せるのにな。勿体な〜」

みたいなこと言って、教育資金を株に全ツッパするのはどうか。

それを考える前に、教育資金のような使途の決まった中期で運用する資金と、老後資金のような遠い先の未来に向けて長期で運用する資金の性格の違いを考えておく必要がると思うんですよね。

| 教育資金 | 老後資金 | |

|---|---|---|

| 必要な金額 | ある程度決まっている | そこまで決まっていない |

| 必要な時期 | ピンポイントで決まる | ある程度分散させられる |

| 必要なひと | 運用した人とは別 | 運用した本人 |

まず教育に掛かる資金って、増減はあるでしょうけど、どれくらい必要なるのかは決まっています。一方で、老後の資金は、当然増えれば増えるほど嬉しいわけですが、多少失敗したとしても、何かやりたかったことを諦める対応は出来るでしょう。

また教育資金は、必要になるタイミングが決まっています。そこで、株価が暴落していたら目も当てられません。一方老後資金については、通常分散して取り崩していくため、ピンポイントの暴落リスクは回避できます。

そして教育資金は、あくまで子供の教育のためのお金です。老後の生活のグレードが少し下がることには耐えられても、お金が無いからと子供に負担が行くことには耐えられない人も多いでしょう。

ある程度株式を織り交ぜていくのも良いのですが、「何故株式での運用を行うか」「予想するリターンが得られなかった場合どうするのか」も含めて、家族内で整理して納得をしておいたほうが、後々のトラブルを避けるためには重要でしょうな。

ジュニアNISAのポイント

どうしても人間うまくいったときの話に目がいきますが、株式で資産運用した場合、うまくいかなかった場合のケースではどうなるのかも想定しておくほうが良いでしょう。

リーマンショックの時を例に取ると

株式インデックスは、半額以下になったり、5年間含み損を抱えることもある

を意識しておくと良いでしょう。

とはいえ最長20年近い期間があります。当初数年は株式に投入し、それから先は状況に合わせながら安全資産の積み増ししてカバーしていく。そういう方法であれば、他に回せる資金を増やしたり、将来のインフレリスクへの対応も可能です。

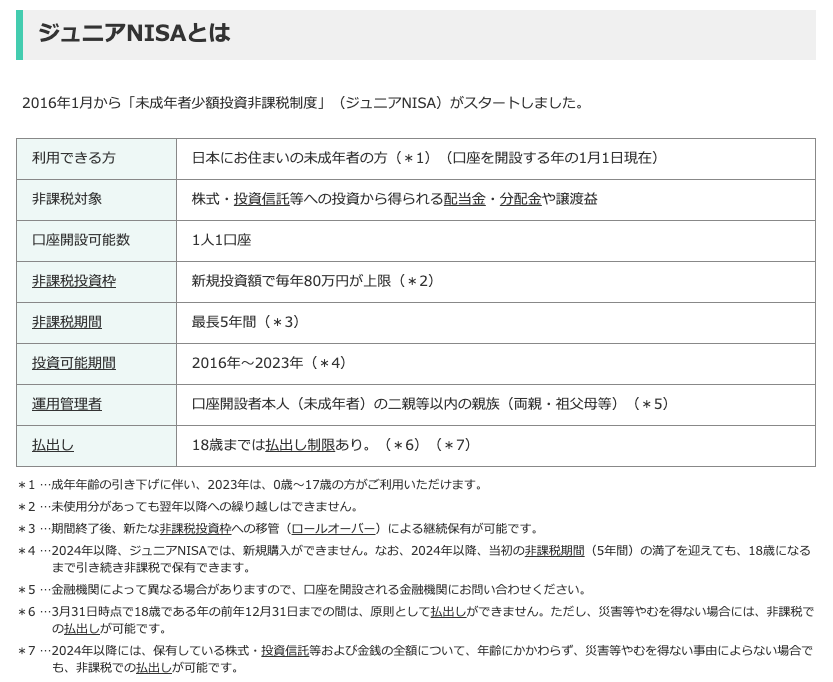

そこで役に立つのは、ジュニアNISAです。

(出典:ジュニアNISAの概要 : 金融庁)

ジュニアNISAは、2024年以降の新規購入ができなくなります。新規に資金を突っ込むことが出来るのはあと2年だけです。ただ18歳になるまでほ継続して非課税で保有できるので、教育資金の準備にも十分活用できます。

今までのジュニアNISAは、18歳になるまでの払い出しは特別な事情のある時以外はできませんでした。しかし2024年以降は、そうした制限もなくなり、以前よりも扱いやすく成りました。

ジュニアNISAを始めるには、子供名義の証券会社の口座が必要です。

取扱商品や手数料や扱いやすいさを考えた結果、SBI証券か楽天証券まで絞り込み、どちらが良いか考えた結果、投信マイレージがほんのり多くて良いな、と思ったSBI証券にしてみました。

が、これが結構たいへんでした笑

まず子供名義の証券会社の口座を作るには、連携する子供名義の銀行口座が必要です。SBIだし直接連携できる住信SBIネット銀行の口座を作ろうとしたものの、同社は12歳未満の口座が作れません。

というわけで、結局、楽天銀行の口座を作ることにしました。これなら最初から楽天証券にしとけばよかったですねw 親と子供の両方のマイナンバーが記載された住民票が必要など、結構書類の準備が面倒でした。

また書類に一部不備があったり、ジュニアNISA開設のためにまた諸々書類が必要になったりで、2〜3ヶ月ほど時間がかかっちゃいました。私が鈍臭かっただけという側面もありますが、作る場合は時間に余裕を持って動いたほうが良いかなあと思います。

ジュニアNISAの注意点

さてさて、ジュニアNISAの口座で何を買うのか。つみたてNISAや新NISAと違って、突っ込める商品に制約はほとんど無いぶん中々迷っちゃいますよね。

セオリー通りVOOやVTIに突っ込むもヨシ、バランスを考えてオルカンや8資産均等とかにするもヨシ、ドカンと増えることを狙ってグロ3やSPXLにぶっこんでみることもできますし、テスラやマイクロソフトなんかの個別株で勝負することもできちゃいます。

SB証券では、保有残高のランキングも公開しているので、このあたりも参考にしてみるのも良いかもですね(なんかみんな随分攻めてるなって感じですが)

細かい銘柄選びは、各自おまかせするとして、ジュニアNISA特有の注意点をあげるとすると「ジュニアNISAの口座に入れた時点で子供の資産であって、親はその運用管理してるだけ」が重要でしょう。

そこをもう少し掘り下げて考えると

1.一度ジュニアNISA口座に入れた家計に戻せないものと認識すべき

制度上は、子供が18歳になる前でも現金化しやすくなりました。

ただ、ジュニアNISAの資金は、既に子供に贈与しものになります。「ちょっと家計が苦しくなったから」とか「運用してうまく増えたから老後資金として使わせてもらおう」みたいに扱うべきではない資金です。

例えば、私立中学に行くからお金が必要とか、どうしても子供がアイススケートに挑戦したいと言っているなどなど、あくまで子供の必要としているものに対してのみ使うべきでしょう。

2.きょうだい間でバランスが取れるようにすべき

法的にも子供名義の資金になるため、親の銀行口座で「お兄ちゃん用」「弟くん用」などと分けて管理するのとは、またレベルが違う運用になります。

また将来は、本人の資金になるものですので、運用内容をきょうだい間で差をつけると「お兄ちゃんは3倍に増えたお金をもらえたのに、僕は半分になったものしかもらえなかった・・・」となるリスクもあります。

加えて当初こどもは1人だけのつもりでも、2人、3人になる可能性もあります。新規開設は24年に終わってしまいますが、子供の数が増えることも頭の片隅には入れておくべきでしょう。

3.後になって恥ずかしくない銘柄にすべき

途中で売却することもできますが、長期間の運用もできます。

最長で、子供が18歳になったときにそのまま引き継げますので、なんでウチの親はこんなの買っちゃったんだ?」と後悔しないかどうかは、自分の個人口座よりもしっかり考えたほうがよいでしょうね。

ランキングを見ていると、中々斬新な銘柄もチラホラ見受けられますが、少なくとも買い付ける段階においては、しっかり理由付けをして選んだほうが良いような気がします。

資産運用よりも大事なこと

諸々考えることは多数ありますが、上手に使えば学資保険だけで準備するよりも、楽に教育資金を準備することが出来るでしょう。

100%株式オンリーとかですと振れ幅も大きくなってしまいますので、途中から安全資金の比率も上げていくとなお良いでしょう。そのときには、ここらへんの商品も役に立つかもしれません。

また奨学金や学資ローンについても、早めに情報をキャッチしておいたほうが良いかもしれませんな。

子供が子供でいられる期間はあっという間です。資産運用に頭を悩ませ子供と接することの出来る時間を減らしたり、心配だからと子供のために使う費用をへらすことは良いことではないでしょう。

「いくら使うのか」を考えるために「いくら使えるのか」をしっかりハンドリングしていく。

そうした視点で考えていったほうが、親にとっても子にとっても豊かな時間が過ごせるように思います。

ではでは、今日はこのへんで。