こんにちは、らくからちゃです。

なんか投資信託って、やたらと一杯ありますよね。あれって全部で何種類あるんだろう?と思って調べて見たんですけど、公募投信だけで6,195本*1もあるんですって。だいたいは「なんじゃこりゃ」としか言いようの無いアレなものなのですが、ここ最近「おっ」と思うものが発表されましたのでご紹介します。

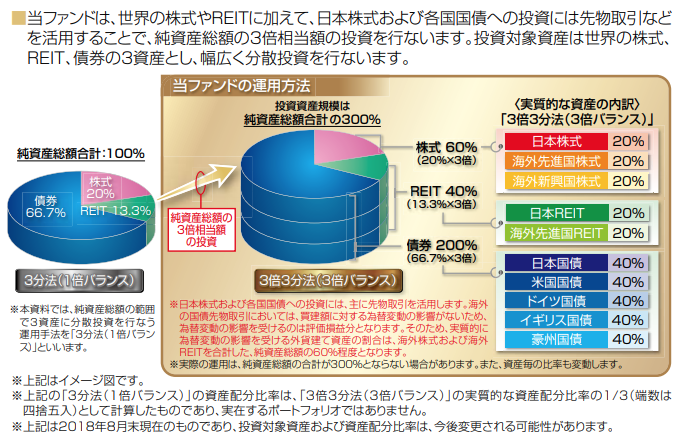

それがこちらの「グローバル3倍3分法ファンド」です。

グローバル3倍3分法ファンドの特徴

こちらのファンドですが、

- 株式

- 債券

- 不動産

の3種類に対して、インデックスを利用した(いわゆる)パッシブ型分散投資を行うもので、経費率は0.4752%となっております。購入時手数料は、少なくともSBI証券と楽天証券では0%のノーロード投信扱いとなります。なお分配金については、1年決算型(多分出さない)と隔月型が用意されております。

ここまでは割りとよくあるタイプの投資信託です。ただ名前の通り、その配分比率がなかなか特色があり、

- 株式 60%

- 債券 200%

- 不動産 40%

の合計300%となっています。

一般的な分散型ファンドであれば、100万円の資産を、株式40万円 + 不動産30万円 + 債券30万円といった形で運用します。一方このファンドでは、株式 60万円 + 債券 200万円 + 不動産 40万円 で運用するのと同様に運用するという方針になっています。

足して100万円にならないのはどういうことなのかと言うと、先物を用いたレバレッジ投資を行うからです。

レバレッジ投資は危ない投資?

レバレッジと聞くと、何やら危ないものであると思う人が多いようですが、やろうとしていることはごく普通の投資の延長線上にあるものです。

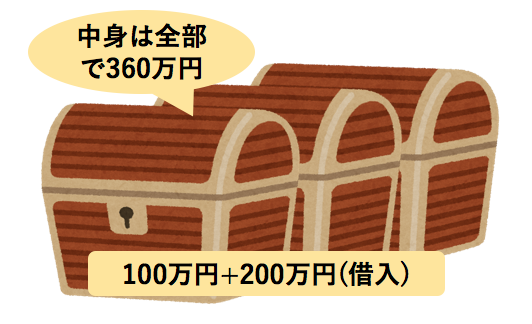

まずは多少極端な例から考えてみましょう。仮に、100万円投資すると120万円が手に入る宝箱がで売っていたとします。

これだけでも投資リターンは20%と十分ですけど、もしそんな話があったとしたら、20万円だけ儲けるよりも、借金してでも買えるだけ買いますよね?例えば、200万円借りてきて、持っているお金の3倍の投資を行うとどうなるでしょう。

200万円は借りてくることによって、合計60万円の利益を得ることが出来れば投資リターンは60%(!!)になります。

実際に手許にある資金で買える金額よりも多くの資産を運用し、テコの力を効かせるかのようにリターンを向上する投資方法をレバレッジ投資と呼びます。また持っているお金の◯倍の資産を購入することを、◯倍のレバレッジをかけると言います。

ただ勿論、そんなうまい話があるわけがない(笑)。

まず投資の世界で「確実に」なんて話はありえません。箱を3つとも開けてみても中になーんにも入っていない可能性も十分にあります。

通常の投資であれば、投資が全部ムダになってしまうことは有りえますが、それ以上の損失は出ません。ところがレバレッジ投資は、お金を借りているため、投資額(元本)を上回る損失が出る可能性もあります。

またお金を借りる際にも、タダで貸してくれるひとなんていませんよね。レバレッジ投資の中でも、お金を借りて株を買う信用取引の場合、一般的な証券会社の場合は3%前後の金利がかかります。儲かっても損しても、ひとまず3%は持っていかれちゃう。

確かに危ない香りのする世界ですけど、

- 予想平均リターンが金利をよりも高い

- 予想最大損失額を耐えきれるだけの資金がある

のであれば、資産の運用効率を高めることが可能です。

グローバル3倍3分法ファンドの評価

素人が雰囲気でやると、大やけどの可能性も大きいレバレッジ投資ですが、魅力も大きいのも事実です。米国の株式市場には、S&P500(米国版のTOPIXみたいなもの)の日々の値動きに、3倍のレバレッジをかけて連動するSPXLというETF(株式市場に上場されており、株と同じような感覚で売買出来る投資信託)が上場されています。

下図はSPXL(青)とS&P500指数(赤)の直近5年間の値動きの比較です。S&P500が1.5倍になっているのも驚異的ですが、SPXLは約3倍になっています。

ただ株式への投資は、ただでさえ値動きが激しいのに、更にレバレッジまでかけてしまうといきなり大きな損失が生じる可能性もあります。そこで(一般的に)株式と値動きが逆相関の関係になる債券に対しても、同様のレバレッジ投資を行うことにより、安定して高いリターンを追求する手法に挑戦するひとが増えてきました。

ただこれ、初心者にとっては滅茶苦茶ハードルが高いんですよね。

ただでさえ面倒な米株の口座開設もしなきゃいけないし、値動きをチェックしながら定期的なリバランスも必要。わかっている人に取っちゃ「だから何?」って感じなんでしょうけど素人にルーターの設定をやらせるのと同じようなもんですよ。

このファンドが内部的に行っていることは、下記ブログの方が実際に電話の上でも確認されていましたが、上記「可変レバレッジ」にかなり近い内容です。今回現れたグローバル3倍3分法ファンドは、専門知識や手間暇がなく、分散型レバレッジ投資に挑戦できるという点においては、まさに僥倖といえるものになるでしょう。

グローバル3倍3分法ファンドの注意点

じゃあ何か問題点って無いの?というと、金利という見えないコストがかかっていることに、注意する必要があるでしょうね。

え、そういうのって経費率に含まれているんじゃないの?

と思われるかもしれません。ただ考えてみてください。他のファンドと比べても、決して高くない0.4752%の経費の中に、金利まで含まれていると思いますか?勿論、金利はゼロでレバレッジをかけることは出来ません。そして厄介なことに

金利がいくらかは誰にも分からない

のです。なので書きようもない。

お金を借りているのに、金利がいくらか分からない????

とますます混乱してしまうかもしれません。これは先物取引を使ってレバレッジをかけているからなんですね。先物取引でレバレッジがかけられる理由について確認しておきましょう。

通常の株取引(現物取引)では、株を売買する値段が決まれば、すぐに株と現金が交換されます(まあ正確には3日位タイムラグがありますが)。1万円の株を買おうと思うと、当然1万円の現金が必要です。

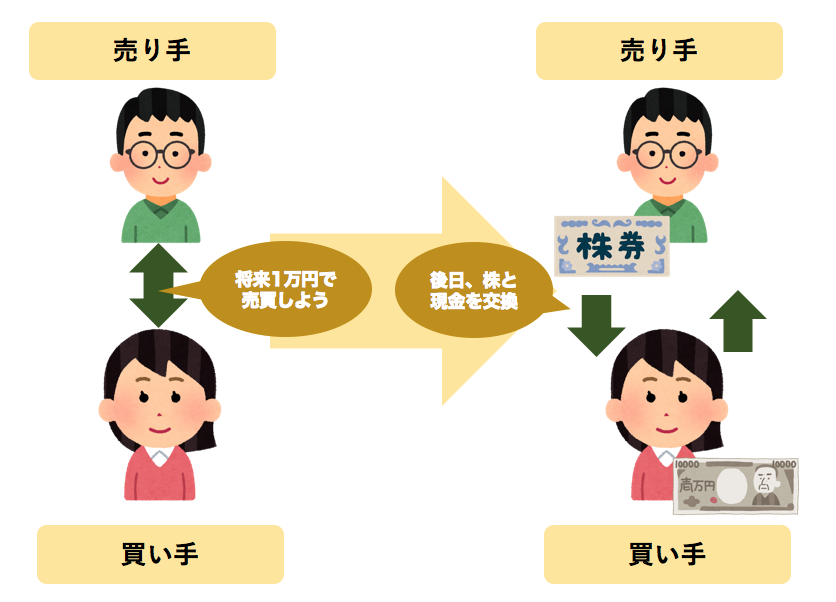

先物取引は、将来株を売買する約束を行い、後日に売買するものです。ですので極端な話、売買する「約束」をする段階では、1円も持っている必要が無いんです。

実際に売買を行うタイミングで2万円に値上がりしていたら、一瞬だけお金を借りて支払いを行い、すぐにその場で売れば元手0円で1万円ゲットできます。

ただ5000円に値下がりしていた場合、その場で5000円の損が発生します。その損は本人が負担することになりますが、負担できない(お金が借りられれない)場合、売り手は約束を守って貰えなくなるため、仮に買い手が損する状況になっても取引が行えるように、一定の保証金が必要になります。

0円になった時に備え、売買時の金額と同額の保証金があれば安心ですが、何もそこまで値下がりすることは無いよね。という前提の元、数%の保証金を差し入れて取引するようなケースが多い。仮に5%だとすると、手持ち資金の20倍の取引が出来るので、20倍のレバレッジがかけられるというわけです。

このファンドに限らず、基本的に「レバレッジ型投資信託」は、概ねこの先物取引の仕組みを利用しています。先物取引では、誰かからお金を借りてきて行う取引(信用取引)と同じことが出来ます。そして実際にお金を借りているわけではないので、直接金利は払っていません。

じゃあ金利が掛からないのかというと「金利は取引価格に含まれてしまう」のです。

例えば売買の契約を結んだあと、その株が配当金を出すとしますよね。そうすると、買い手は、配当金が吐き出されたあとの株を、その前の金額で買うことになる。これじゃあバランスが取れないので、受け取る金額に配当金分をプラスしてもらわなきゃならないですよね。

一方で売り手も、その場で払って貰えれば、利息収入が得られるのに支払いを先延ばしされているため、それが得られない分はプラスしてもらわなきゃならない。

こうして配当金や利息については、自動的に売買時の価格に加味されるのが先物取引の特徴です。そのへんの詳細は下記にもまとめてみました。

価格に組み込まれる「配当金」や「利息」は、市場全体の思惑の中で「なんとなく」決まっています。実際にいくらなのかは、神のみぞ知る値です。なので、投資信託の目論見書に書きたくても書けないのです。

元のファンドとのパフォーマンスの差から推論して行くしかないのですが、実際に解析をしている方もいらっしゃいますのでご参考ください。

近年、レバレッジ投資を下支えしてきた要因として、金利が非常に安かったことが挙げられます。ぶっちゃけ、ほとんどタダみたいな金利でお金を借りて、株式に手持ちの資金以上の投資が出来てしまってたんですね。

米国の政策金利は、リーマン・ショック後、長らく0.25%に据え置かれてきました。それが直近では2.25%に上昇しています。

こうなると、当然レバレッジ型投資信託に含まれる理論金利の値段も上昇し、今までのようにはいかない側面が出てきます。

それでもレバレッジ投資を行う理由

ここまで比較的ネガティブな側面をあげてきましたが、それでもやっぱりレバレッジ投資には大きな魅力があります。

レバレッジ型投資を行う最低条件は冒頭にも上げたとおり「予想リターンが金利よりも高い」ことです。金利は随分と上がりましたが、当面の予想リターンとして、これを上回るくらいは期待できるでしょう。

またこうしたレバレッジ型投資信託には、最近だとVIXショックの記憶が新しいところですが、大幅な下落が生じた際に「即死条項」が発動され、一発償還されるリスクもありますが、債券も大きく取り入れたこの構成で、そこまで落ち込む可能性も低いんじゃないのかなあと思われます。

それよりレバレッジ投資の最大のメリットは、NISAとの相性が良いことなんじゃないのかなあと思うんですね。通常NISAの120万円の枠を、3倍レバレッジがかけられるということは、仮想的に3倍の360万円に拡大することができます。

また実際の1/3の金額の投資で同等の効果が得られるため、手許に現金が残しておけます。何かあった際の機動力も上げることができます。

何も分かず「すげぇ!!」と思って手を出すと「思っとったんと違う!!」となる可能性が大きい商品ですが、しっかり研究して挑戦してみるのも良いのかなあと思う次第です。

ではでは、今日はこのへんで。

*1:(2018年10月末現在)