こんにちは、らくからちゃです。

去年は、調子に乗って買い物をしすぎてしまいました。反省して、今年こそはしっかり節約するぞ!と思っていたのですが、早速正月から散財しまくって、やり方を変えなきゃなあと思っている次第です。

ついつい使いすぎてしまう理由はどこにあるのかなあ?と考え直した所、やはりクレジットカードにある気がしたので、ここから見直していくことに致しました。

クレジットカードは魅力的

昨年の家計簿を見直したところ、家賃や投資信託の買い付けなどを除けば、9割近くの支出をクレジットカードや、それと紐付いた電子マネーで行っていることに気が付きました。その理由は以下の3つです。

1.紛失・盗難リスクが無い

去年もうっかり財布を失くしてしまいましたが、現金は殆ど入っていなかったので、金銭的な損失は、ほぼ有りませんでした。すぐにカードの利用を停止すれば、仮に不正利用されていたとしても保証されます。

2.使用履歴が残る

現金だと、一々レシートを残していないと、何に使ったのか記録が残りません。クレジットカードは、利用明細が残りますので、後から振り返りができます。更に、オンライン家計簿のマネーフォワードに自動反映出来てまさに手間いらずです。

3.ポイントが貯まる

クレジットカードを利用していると、ポイントがたまります。我が家では、REX CARDをメインのカードとして利用しています。

年間50万円の利用で年会費無料になるだけでなく、1.50%ポイント還元されます。しかも、直接請求額を減らす『デポジット』に交換できるため、カードで買えるものがほぼ全部1.5%オフとなるのと同じです。

以前『生涯でどれくらいの節約になるのか?』を宮田さんが試算されていました。細かな試算条件は、わたしのライフスタイルと違うかと思いますが、その額は約162万円。こりゃ現金で払うのがバカバカしくなりますね。

(参考:クレジットカードを使う人と使わない人の、生涯におけるポイント格差を試算してみました - さようなら、憂鬱な木曜日)

やっぱりクレカは使い過ぎてしまう

ただ残念なことに、カードがあるから、使いすぎてしまっている側面は否めません。

本当は、マネーフォワードのデータを見れば『あと幾ら使っても良いのか?』が分かるため、その範囲内で使えばいい話です。でもマネーフォワードにデータが反映されるのには時間が掛かりますし、つい予算オーバーでも使ってしまう事があります。

とはいえ、これだけのメリットを投げ捨ててまで、いまさら現金には戻れないよなーと思ってた時に、ふと思いつきました。

(゚д゚)デビットカードってどうだろう。

デビットカードってなんだっけ

クレジットカードを利用すると、カード会社の設定した与信枠の範囲内であれば、カードを提示するだけで買い物ができ、後日銀行口座から引き落とされます。一方デビットカードは、カードを利用するとその場で引落しが行われます。

自分が使ってもいいと思う金額だけ口座に入れておけば、それを超えて無駄遣いをしてしまうことは、ありえません。

じゃあ次に、どの会社のデビットカードがいいかな?と思い、主に『ポイント還元率』を中心に比較してみた所、下記のようになりました。

Sony Bank WALLET

ポイント還元率が0.5%〜2.0%とあり、真っ先に気になったカード。ただ、ランクアップするためには、大量の投資信託を購入したりして、ソニー銀行にお金を落としたひとであることが条件になります。

流石に、ポイント還元率のためだけに・・・と思えるものでは無かったので却下。

(参考:優遇プログラム Club S |外貨預金|MONEYKit - ソニー銀行)

ファミマTカード

ポイント還元率0.2%〜1.0%。1.0%になるのはファミマだけのうえ、還元はTポイントで行われるようなのでこちらも却下。

楽天銀行カード

楽天銀行が行っているデビットカード。国際ブランド毎に

- JCB・・・年会費無料。1.0%還元(100円につき1ポイント)

- Visa・・・年会費1029円(税込)。0.2%還元(1000円につき2ポイント)

- Visa(ゴールド) ・・・ 年会費3086円(税込み)。0.5%還元(1000円につき5ポイント)

となる。色んな細かいサービスはいいので、JCB一択ですね〜。ポイント還元は楽天スーパーポイントで行われるけれど、edyにチャージすればかなり現金と使い勝手は近いのもポイント。

というわけで、我が家では『楽天銀行デビットカード(JCB)』を使うことにしました。

ひとつ余談なのですが、デビットカードは性質上、銀行と深く紐付いているサービスです。新規に口座を作りたくないひとや、銀行の利便性も合わせて検討しても良いかもしれません。

またクレジットカードとは違い、その場で引き落とされるものなので、与信審査がありません。よって、よっぽどのことがない限り審査落ちすることも無いでしょうし、16歳以上から作ることが出来ます。

申し込み手続きは1分で終わった

経験上、クレジットカードや銀行の申し込みって、結構手間が掛かるものですので、やや身構えながら手続きを下記ページからはじめました。

ところがどっこい

1分くらいで完了してしまいました( ゚д゚)

種明かしをすると、楽天のサービスを利用していると、住所や電話番号などの情報は既に登録済みですよね。そのデータを参照して、画面を開いた瞬間にはもう、面倒な個人情報は入力済みなんです。

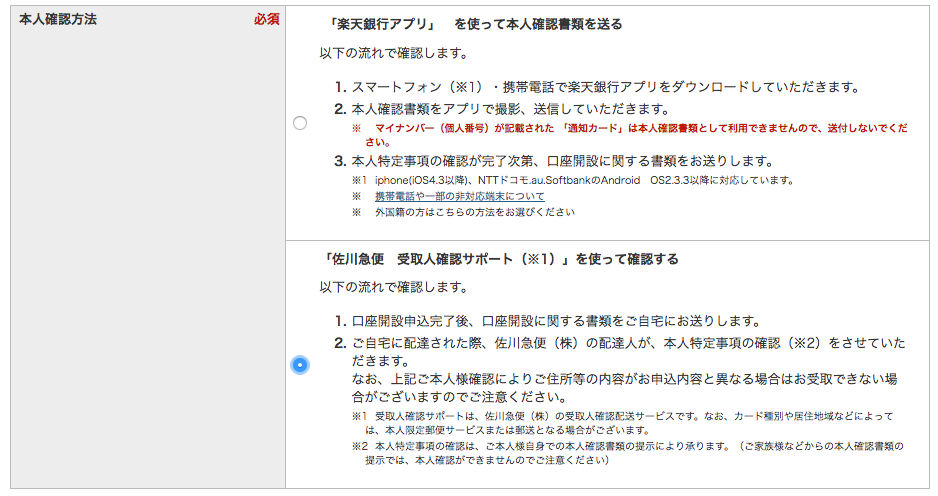

あともう一つのポイントがコレ。

免許証なんかの本人確認書類は不要です。

どういうカラクリかというと、カードを受け取る際に、免許証などの身分証明書を提示する『本人確認』で送られてきます。本人確認はその瞬間に行えますので、わざわざ申し込みの書類を書いたり、免許証のコピーを取ったりする必要が無いんですね。

時代は進んでるなあ。

なお私は、下記『ハピタス』さんから申し込みをして、ちゃっかり200円分のポイントも頂いちゃいました(ΦωΦ)フフフ…折角なのでよろしければ是非!

使って感じた3つのメリット

では実際に使ってみた感想を書いてみます。

1.ちゃんと使っても良い金額が分かる

まずはATMから現金を入金します。楽天銀行は、3万円以上でコンビニATMからの入金が無料になるそうなので、ひとまず10万円ほど突っ込んでみました。

(出典:ATM・コンビニATMのご案内|楽天銀行)

出金手数料が高いのが気になりますが、基本的にデビットカード専用口座なので気になりません。デビットカードの利用は、無料です。なお給与受取口座にするなどすれば、出金も一定回数無料になるそうです。

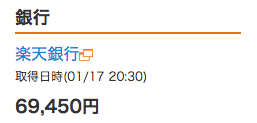

そして、マネーフォワードに楽天銀行の情報を登録し、連携すると、ちゃんと反映されていますね〜。下記画像は、結構使った後(^_^;)

マネーフォワード側の更新処理を実行すると、リアルタイムに残高が表示できます。企業会計で言えば、BSがリアルタイムに出来るってことです。毎月予算額を入金しておけば、あと幾ら使ってもいいかが一目瞭然ですし、それ以上使うことは出来ません。

2.しっかり使用履歴を取得できる

マネーフォワードに登録しておけば、出金情報も取得できます。ただこんな感じで情報が表示されちゃうんですよね・・・。

良くわからへんやん(´・ω・`)

デビットカードは、

- 口座への出金情報の発生(店舗名は不明)

- 店舗からの請求情報の発生(店舗名有り)

にタイムラグがあります。そのため、こんな感じで『どこの店舗で使ったのか?』に関する情報までは表示されないんですねぇ。

こりゃあかんわ。と思ってたら

後日ちゃんと紐付きました!!ヾ(*´∀`*)ノ

銀行の入出金情報とは別に、遅れてクレジットカードの請求情報が作成されます。請求情報が発生し次第、マネーフォワード側で自動的に項目名を置き換えてくれます。同時に費目情報も更新されます。

いやー、マネーフォワード運営スタッフはよくぞやってくれました。中々気づかないかもしれませんが、これは重要なポイントです。

3.ちゃっかりポイントも貯められる

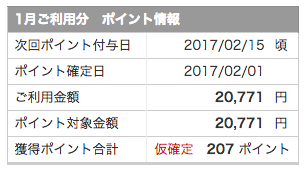

最後に、普通のクレジットカードと同じようにポイントもたまります。さてこういったクレジットカードのポイントで、重要な点は『還元率』だけではありません。実は大きな差が出るのが『端数処理の方法』です。

JCB版では100円につき1ポイントが付与されます。下記は仮確定の情報ですが、下記の通り計算されるようです。

利用都度の端数処理だと、190円の買い物をしたときは1円分のポイントしか発生せず、還元率は実質1%より低くなります。取引回数が増えるほど、端数で切り捨てられる分が増えちゃいますので、少額決済には不向きなんですね。

ただ、これを見る限り『利用総額』に対して端数処理が行われています。

これは地味に重要な点だと思います。

各種カードの使い分け

先日、こんな記事を読みました。

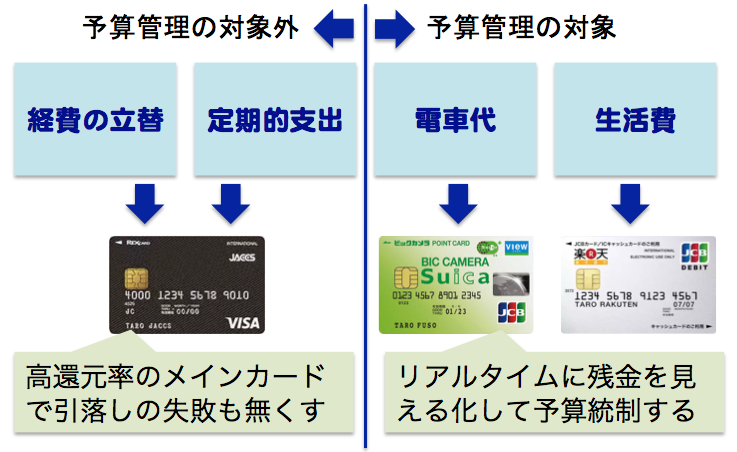

既に複数枚のカードを利用している中で、更にカードが増えることになります。そこで、今後の使い分けていく方法についても整理しました。

会社の経費の立替は、デビットカードで支払うと、予算管理がごちゃごちゃになってしまいますので、分けておく。また各種会費や通信料など、うっかり残高が足らなかったら面倒なことになるものも、今まで通り還元率の高いメインカードを利用して支払う。

またSuicaは、現時点でも日次レベルで残金を管理することが出来ます。月初に2万円ほど、Viewカードから手動チャージしておけば良いでしょう。その他の生活費を新しいデビットカードで支払うイメージです。

確かに、還元率で言えば、1.0%よりも多いカードは探せばあります。しかし数%のポイント還元より、デビットカードを利用することによる支出削減効果のほうが大きいんじゃないのかなあと実感しております。

人によってやりかたはそれぞれだと思いますが、何かの参考になれば幸いです。

ではでは、今日はこのへんで