こんにちは、らくからちゃです。

朝、だらだらと会社でメールを眺めていると、今年の新入社員の紹介ページの更新通知が届いていました。こんな売り手市場の中、弊社を選んで頂き誠にありがとう御座います!大事に酷使しようと思います(ΦωΦ)フフフ…

新入社員の紹介ページには、"初任給の使い途"なんてアンケート結果があるんですけど『親へのプレゼント』とか『通勤用に良いカバンが買いたい』とか、マジメかよ!ってのが多かったですねー。

そういや私も『自分への投資に使いたいと思います(๑•̀ㅁ•́๑)✧』なんて意識高いこと書いてた気がしますが、結局何に使ったんだっけ?とおもい、過去のツイートを掘り出し得られた結論がコチラ。

新入社員の皆様は、そろそろ初任給が出た頃でしょうか?

— らくからちゃ (@lacucaracha) 2018年4月20日

そういや、会社の新入社員アンケートには、『自分への投資に使いたいと思います( ・`д・´)』とか意識高いこと書いてましたが、結局何に使ったっけ?と過去のツイートをあさってみた結果がこちらです。

ご笑納ください。 pic.twitter.com/mNdxXdsbTA

(ノ∀`)アチャー

賢明なる若人諸君は、悪い先輩の例に倣わず、ぜひ賢く使ってください(笑)

んでまあ賢い使い方といえば『将来に向けてしっかり貯蓄したい』とか『資産運用に挑戦したい』ってコメントもありました。

そうですねー、初任給も手に入ったことですし、お金の運用の仕方について、勉強してみるのも楽しくて良いとおもいますよ。ただオジサン、ちょーっと気になるのが、タイムラインに流れてくる『新入社員への資産運用の基礎』みたいなツイートを眺めていると

- 米国株インデックスが最強

- つみたてNISAを使って賢く運用しよう!

- iDeCoは最強の節税方法

みたいなことが書いてあるわけなんですよね。内容自体にウソはないし、善意で書いているんだろうなあと思うんですけど、新入社員にはちょっと早くない?つーか、その前に知っておくべきこともっとあるんじゃない?と思っちゃうわけなんですよ。

いろんな注意点もキッチリ上げてくれているけど、それが具体的ににとってどういうことを意味するのか、しっかりイメージできてる?

そう思うことが多かったので、ちょーっと自分なりに『これだけは伝えておかなあかん!』と思ったことを整理してみたいと思いますね。

資産運用の目的はお金を増やすこと?

資産運用について勉強したいけど、何から手をつけていいのか分からんな〜。そう思っている人に、最初にアドバイスしておきたいのは、資産運用の目的を『お金を増やすこと』と考えないほうがよいってこと。

はぁ?何いってんだコイツ。って思うかもしれんけど、まあオジサンの話も聞いてやってください。

例えば、臨時収入として10万円ゲットしたとするじゃないですか。皆さんなら、それを『いつ・何に・いくら』使いますか?

例えば、資格取得のための教科書をいますぐ買いに行く人もいるでしょう。自分への投資をしっかりすれば、いずれ将来、何倍にもなって返ってくるかもしれないですよね。将来の長い若者ほど、投資回収の期間は長いので、挑戦する価値はあるでしょう。

あと、きちんと計画をたてた上で、来年に旅行に行くって使い方もあります。勉強と同じく旅行も、一生語れる思い出になれば価値は大きい。なので、しっかり計画して使うのも悪くないですよね。

また、何かあったときの備えとして残しておく使い方もあります。そういうときの1円は、なんでもないときの1円よりも有り難みが大きくなりますしね。

最後に、まだまだずっと先になるかもしれないけど、将来の生活のためにコツコツと行う準備の分として残しておく選択肢もありえます。

さてどれが正解か?

そんなの、その人の置かれた状況によって、ひとりひとり答えは変わってきますよね。でも『いつ・何に・いくら』使うのか?をしっかり考えることが、資産運用を考えるにあたっての最初のスタートラインなんです。

資産運用の前に考えること

これから毎月受け取ることになるお給料についても、同じことが言えます。最初に考えるのは『いつ・何に・いくら』お金を使うのか?です。

無駄遣いはおすすめできませんが、いましか出来ないやってみたいことを押しのけてまで無意味に貯金を増やすのは、同じくらいお金の使い方としては勿体無いことです。失ったお金を取り戻す方法はいくらでも考えられますが、失った時間は二度と取り戻せません。

さてそこも含めて真剣に考えた結果、すぐには使わない金額が分かれば、いよいよ資産運用について考えはじめることができます。

使うことがしばらく先になるお金に関しては、そのまま預貯金口座に残しておくだけでなく、様々な運用方法を取ることが出来ます。どんな方法を使うべきか?を検討するにあたり重要なポイントは

- リスク

- リターン

- 流動性

の3つの『リ』ですね。

例えば、こんな風に3つに分けて考えてみると良いと思います。

| 分類 | 内容 | リスク | リターン | 流動性 |

|---|---|---|---|---|

| 短期資金 | 日常生活での決済用資金および生活防衛資金 | 小 | 小 | 大 |

| 中期資金 | 近い将来に使う予定が決まっている資金 | 中 | 中 | 中 |

| 長期資金 | いまのところ使う予定が決まっていない資金 | 大 | 大 | 小 |

短期資金

日々の買い物や、急なトラブルへの対応のために使うお金。

こうしたお金は、必要なときにすぐおろせる必要があるし、そのときに『値下がりしてました!』なんてことがあっちゃいけない。なので例えリターンが小さくとも、リスクが小さく流動性の大きな預貯金あたりを選ぶべきですね。

中期資金

次に、旅行や結婚など、近い将来使う予定のために残しているお金。

期日までにはその金額を用意しなきゃいけませんが、多少減っても補填できる範囲であれば、リスクを取ってリターンの高い株式・投資信託で増やすことを試みるのも悪くないでしょう。

長期資金

最後に、今のところは使う予定の無いけど、将来のために残しているお金。

すぐに使う予定が無いことがはっくりしているなら、振れ幅が大きかろうと、現金化が難しかろうと関係ない。とにかくリターンが全て!という運用の仕方ができます。

しっかり覚えて置きたいのは『いつ・何に・いくら』使うことが目的の資金なのかによって、最適な運用方法は異なります。なので、これだけやっておけば100%大丈夫!みたいな方法は無いんですよね。

例として、話題に上がりやすい米株インデックスについて考えてみましょうか。

米株インデックスは買った瞬間に半分になると思え

ところで、さらっと使っちゃいましたが『リスク』って聞くと、どんなイメージがあります?『株式はリスクが大きい』なんて良く言いますが、それってどういうことなんでしょう。

投資の世界の用語としては『ヤバい』とか『危険』という意味でなく、変動幅が大きいことを意味します。

例えば、 ダウ平均株価への投資で考えてみましょう。

個別の株式ではなく、株価の値動きを平均・指標化した指数への投資は、非常に大きなメリットを持ちます。

- 広く市場の判断に委ねることで最適な投資ができる

- 複数の銘柄に同時に投資することでリスクが分散できる

- 専門家に支払うコストが少なく中抜きされる金額が少ない

などなど、沢山のメリットがあります。特に、世界中から資金が集まり、全世界を股にかけるグローバル企業がしのぎを削る米国市場ならばなおのことです。(個人的には、『勉強』したいなら個別株からもオススメですけど)

よっしゃー、じゃあ預金残高全部ぶっこむぞ!と思うひとが居ても不思議はありませんが、次に下のグラフを見てみましょう。

きれいな右肩上がりに見えますが、ところどころ大きな谷が見えますね。特に大きいのが、2007年のリーマンショックの頃ですね。このとき、株価は最高値から最大で5割近くの下落し、元の値段を取り戻すのに5年以上の期間が必要でした。

とはいえ、長いスパンでみると(少なくともいまのところは)必ず株価は回復し、成長を続けています。

こうした『ハイリスク・ハイリターン』な運用対象は、しばらくずっと元本割れしてても、全く生活に支障のでない長期資金の運用にはむいています。しかし、すぐ換金する必要が迫られる短期資金や、必要な期日の決まっている中期資金の運用に利用するのは注意が必要ですね。

一番高値で掴んでしまった最も不幸な人の例ですし、今後同じことが起きるかもわかりません。ですが運用方法を考える際には、頭の片隅にいれておいてもいいんじゃないでしょうか。

iDeCoは毎年使えるお金が23万円減ると考える

またその節税効果の大きさが注目を集めるiDeCo(確定拠出年金)についても、ちょっと見方を変えて考えてみると面白いですね。

iDeCoについて、色々割愛してざっくりポイントを説明すると

- 支払った金額が所得控除の対象となる

- 運用益は非課税だが受け取りは60歳以降となる

- 一般の会社員の場合年間27万6000円まで

といった感じの制度です。年収が27万6000円相当分減るのと同じですので、その分、税金が還ってきます。仮に

- 年収350万円

- 社会保険料15%

- 扶養家族等なし

で計算すると、年間4万1800円の節税になります。運用対象は、定期預金みたいなものもありますので、それを考えると『ただiDeCoを使うだけ』で年間4万円を超えるお金をゲットできるのは胸が熱くなりますよね!

しかも、ちょっと控えめに3%の利回りでしか運用できなかったとしても、38年後には3倍の85万円になって還ってきます!!

ここまで聞いたら、すぐにでも始めたくなると思います。でも見方を変えてみると、拠出額 - 還付額分、毎年その他のことに使えるお金が23万4000円減るんですよね。ざっくり1ヶ月あたり2万円。

例えば入社してから5年後に引越しをしようと考えたとき、自由に動かせるお金が100万円違うのは、状況次第では結構な痛手です。

下記は割りと極端な話ですが、手許に動かせる資金があるというのは、それだけで非常に大きな価値があります。

ひとまず、

- 将来の収入

- 将来の支出

- 将来必要になるお金

について、ある程度の見通しが立っていない状況で手出しするもんではなくね?と思うんですよね。

ライフプランニングを考えよう!

そもそも新入社員のみんなは、将来どころか、今年貰えるお金がどの程度なのか?もあんまり把握できてないよね(笑)。

最初に言っておくと、月末締め当月25日払いみたいなルールで支払われている人は、5月からの手取り額はうんと減るからご注意ください。

何故かと言うと

- 初任給には定期代が含まれている

- 初任給には健康保険料と厚生年金保険料が含まれていない

ためです。わたしの場合、だいたい4万円くらいのダウンでした。こんな感じね!

| 内訳 | 4月 | 5月 |

|---|---|---|

| 基本給 | 244,000 | 244,000 |

| 健康保険料 | -5,760 | |

| 厚生年金保険料 | -18,844 | |

| 雇用保険料 | -1,572 | -1,464 |

| 所得税 | -6,150 | -5,290 |

| 寮費 | -35,000 | -35,000 |

| 共済会費 | -732 | -732 |

| 定期代 | 17,950 | |

| 合計 | 218,496 | 176,910 |

で、1年目はボーナスもたいして出ない会社がほとんどです。夏のボーナスは10万円、冬のボーナスが30万円くらいで、あわせて40万円程度。また1年目のうちは残業をさせて貰えないことも多いんですね。

2年目になれば、いよいよボーナスや残業代の額が増えてくるけども、それと同時に、

- 住民税・・・毎月1万円程度

- 社会保険料・・・数千円の値上げ

が発生する。あくまで、わたしの例だけどまとめておいたのでよろしければぜひ!

そして出て行くお金のほうはもっと難しいんですよね。

日々の食費や水道光熱費なんかは、そのうち予測がつくようになります。難しいのは、結婚や住宅の取得、子供の教育資金といった、ライフイベントに関わるようなもの。

いやー、そんなのずっと先のことでしょ〜、と思うかもしれないけど、男性の3割・女性の4割は20代のうちに結婚していることを考えると、大学を卒業した時点からでも、しっかり準備をすすめておくにこしたことはありません。

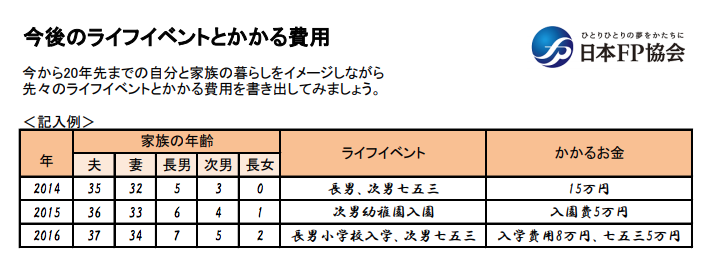

こうした中長期的な資産運用の計画を立てために、ファイナンシャル・プランニングの手法として『ライフイベント表』『キャッシュフロー表』といったツールがあります。

ライフイベント表

キャッシュフロー表

中長期的な『人生計画』があって、『資金計画』を考えることができる。そして初めて『運用計画』を練ることができます。

この種の問題が難しいのは、本人がどうしたいのか?によって変わってくるからなんだよね。投資や運用の話をするのは楽しいよ。みんなで、ゲームの攻略法を考えるみたいなもんだからね。でも、良いお金の使い方をしたいなら、自分自身にしっかり向き合わなきゃならない。

どの教科書にも正解は載っていないけど、それをしっかり考えることは、どのファンドの手数料が一番安いか?なんて些事よりも、なんぼか価値はあるでしょう。

資産運用の目的は『お金を上手に使うこと』だと思う

とはいえ、まだ働き始めて1ヶ月ちょっとやのに、何年も先のことなんて、どないして考えろっちゅーねん。というのも、もっともだと思います。

そういう人にはいつも『まずは普通預金で300万円貯めてみる』を目標にしてみようぜ!と言っています。

まずは

- 日常決済資金・・・20万円

- 予備決済資金・・・30万円

- 生活防衛資金・・・50万円

- 投資運用資金・・・200万円

あたりからはじめましょう。将来の見通しが付かないうちは、どう転んでも大丈夫なように、リスクの少ない運用を取るのも戦略のひとつです。

新入社員向けの投資の本を見ると、急かすように『投資をするなら早いうちから!』といった文言が並んでいます。当然、運用期間が伸びるほど、当然リターンは大きくなりますしね。

でも、数十万円の資金を一生懸命運用したところで、たかが知れてるんです。それよりもっと大事なのが『どう使うのが一番自分にとって価値があるのか?』をしっかりと考え抜き、自分にとってベストなお金の使い方を研究していったほうが効率はいいんじゃないでしょうか。

若いもんが、金も使わんとは嘆かわしい

なんて老害臭いことを言うつもりはありませんが、やっぱお金は使ってなんぼのものです。極端なこと言うと、100万円を税金に持っていかれるのも、100万円使いきれずに残して死ぬのも、生涯使えたお金って観点からは同じようなもんです。

株式の長期的なリターンは、年利5%〜10%と幅はありますが、せいぜいそんなもんです。若い皆さんは、市場平均を上回るお金の使い方なんていくらでも出来ますし、上回るように自分自身の投資価値を高めていくべきでしょう。

とはいえ、自分にだけ集中投資をするのは、危険も大きいので、何かあったときの"保険"として資産を育てておく。そんな感じに考えておけば良いと思います。

特に皆様には、細かな運用のテクニックよりも、

- 働き方について

- 家の借り方・買い方について

- 借金・保険について

- 社会保険について

- 税金について

- 行政サービスについて

そんなところから勉強していったほうが『投資効果』は高いかと思います。

www.yutorism.jpではでは、今日はこのへんで。