こんにちは、らくからちゃです。

普段は、原価計算システムをお買い上げ頂いたお客様のシステム導入・活用支援のお仕事をさせて頂いております。ご訪問の際には、現状把握の為『現在どのような原価計算をされていますか?』という質問を必ずします。業種によってまちまちですが、総合標準原価計算をしているお客様もいらっしゃいますし、個別実際原価計算をしているお客様もいらっしゃいます。ただ『弊社では原価計算をしていないんです・・・』という回答も少なくありません。

『それじゃあ、決算書に載せる在庫評価額って、どうやって計算しています?』と尋ねると、かなり多くのケースで『原材料は最終仕入原価法。製品・仕掛品は売価還元法で計算しています』という答えが返ってきます。最初は『製造業なのに原価計算してないとかうっそやーん』と思っていたのですが、非上場の企業ではこのケースが大変多く、もしかして日本の中小企業の大半が原価計算なんてしてないんじゃないの?と疑いつつあります。

工場の皆様からも『え、うちの会社って原価計算してなかったの!?』と驚かれることもよくあります。原価計算及び管理会計の導入プロジェクトは、経理部だけでなく工場全体で取り組む全社的なプロジェクトになるケースがほとんどです。ところが、経理の発した『売価還元法』なる謎の単語で検索しても、

売価還元法は、取扱い品種のきわめて多い小売業および卸売業(スーパー・コンビニ・百貨店等)において採用される方法です。

なんて返ってくるあたりも、工場の皆様を混乱に陥れています。でもご安心下さい。かなり多くの製造業が採用していますし、仕組みさえ頭に入れておけば、さして難しいものではありません。

本日は、主に製造業の方を対象に『売価還元法』の基本的な抑えるべきポイントについて簡単にまとめさせて頂きます。

経理が気にしていること

経理部は多種多様な会計処理をしていますが、余裕のない中小企業に重要な点は

- 税務署に怒られないこと

- 面倒くさくないこと

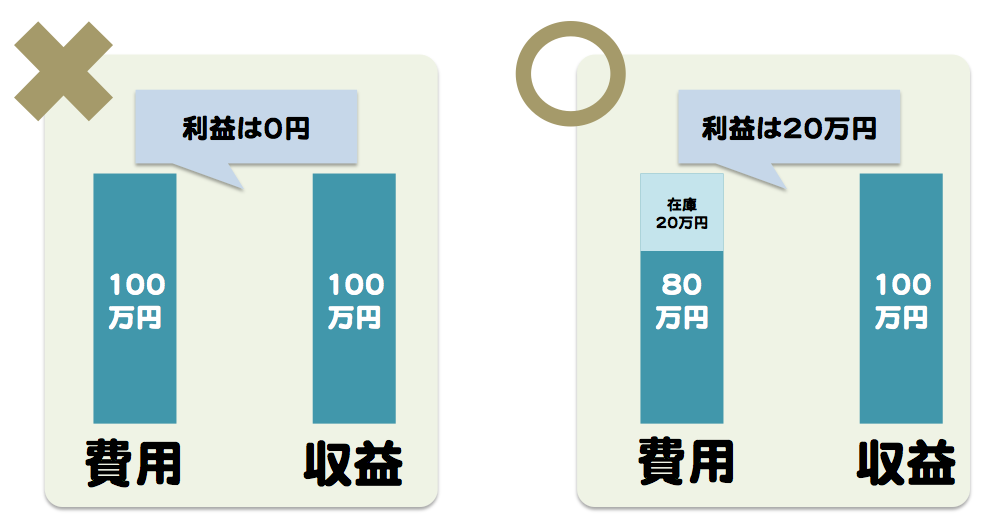

の2つです。税金の計算をするにあたっては、今期の利益の金額を計算する必要があります。例えばどうでしょう。100万円の売上があったものの、費用も100万円発生していました。この時、税金がかかる利益は0円でしょうか?

売れ残った在庫がある場合、実際にお金が出ていった金額が100万円だとしても、この金額の分は、一旦費用から資産に振り替えて利益を計算します。ここで問題になるのが『在庫の金額をどのように評価するのか?』ですね。

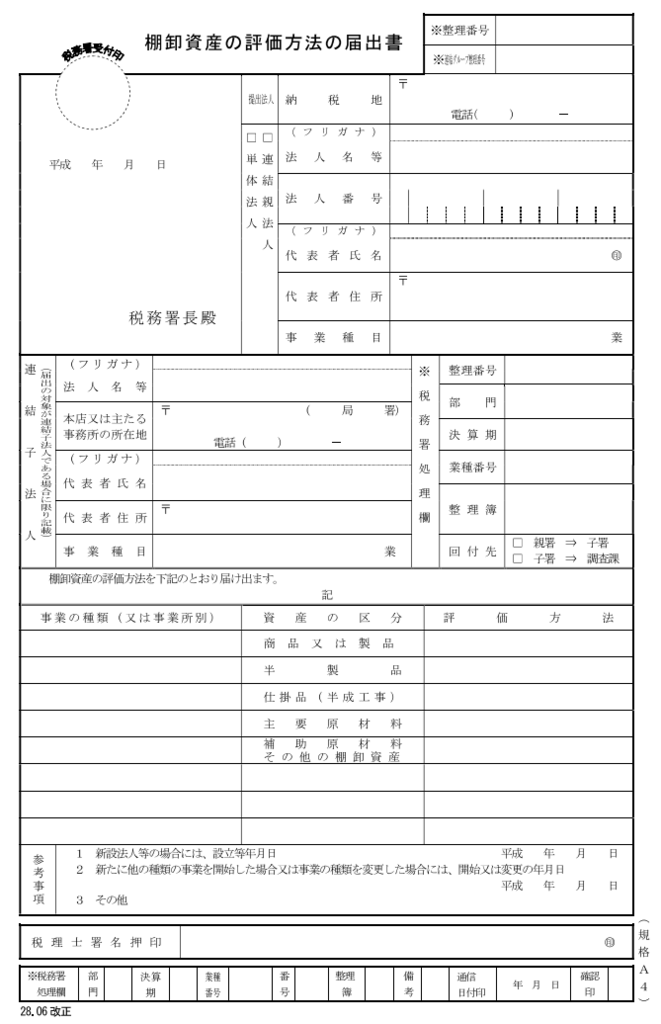

税法上、在庫評価の方法は事前に届け出が必要です。じゃじゃーん、こういうやつね!

在庫の種別ごとに、評価方法を選ぶことが出来ます。翌会計期間に繰り越す金額なので、売価ではなく原価じゃないとダメです。ひとことに『原価』といっても、いろんな種類がございます。選択できる評価方法は、以下の通り。

- 個別法による原価法

- 先入先出法による原価法

- 総平均法による原価法

- 移動平均法による原価法

- 最終仕入原価法による原価法

- 売価還元法による原価法

あとそれぞれ低価法も認められています。なお標準原価法を採用する場合、総平均法に準じるものとして記載するみたいですね。中小企業の場合、5番の『最終仕入原価法』が選ばれることが非常に多いです。

なんでかというと、楽だから。品目別に、最後に買ってきた金額×棚卸数量で在庫金額が計算できるます。総平均単価を計算したり、先入先出計算をする必要もありません。ところが製品や仕掛品については、自社で製造しているため『仕入価格』がありません。ちゃんと原価計算を行い、合理的な原価が計算できていればそれでいいのですが、原価計算って小さい会社から見たらかなり負担あ大きいんですよね。

そこで役に立つのが『売価還元法』です。

売価還元法の基本的な考え方

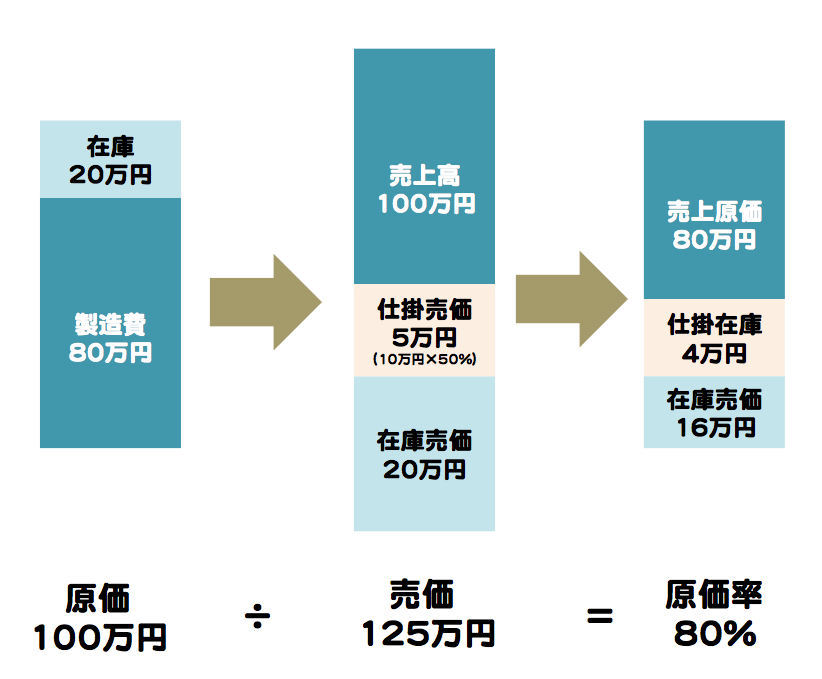

製品や仕掛品の金額をどのように考えていくのかというと、会社全体としての『原価率』を先に計算して、その値を売価ベースの評価額にかけて計算するというプロセスを採ります。

例えば、

- 期初在庫 ・・・20万円

- 当期製造費用・・・80万円

の状態だったとします。当期製造費用には、材料の払出額、労務費、減価償却費、各種製造経費などなどが含まれます。次に当期の売上高+残った在庫の売価+仕掛品が完成したときの売価の情報を集めてきます。

- 売上高 ・・・100万円

- 在庫売価・・・20万円

- 仕掛売価・・・10万円

するとこんな感じだったとしますね。仕掛品は、進捗度(一律50%などが多い)をかけて、現時点での評価売価を計算します。そうすると、合計の売価が125万円になったとします。

売価還元法の計算式

これらの情報をもとに『すべての在庫が今期に売れた場合の原価率』を計算します。この例だと、原価100万円÷売価125万円で原価率は80%です。この80%を売上・仕掛・在庫の売価にそれぞれ掛けていけば、当期の売上原価や期末仕掛・在庫金額が分かる!という仕組みでございます。売価から原価に戻していくので『売価還元法』というわけですね~。

簿記の試験問題用の説明を見ていると、この売上の部分について、更に

- 原始値入額

- 値上げ額

- 値下げ額

などなどを考慮して・・・といったようなことが書いてありますが、これは小売業などを前提に考えて細かく書かれていれるわけで、要するに売上の金額が分かれば、原価率が計算できます。注意するポイントとしては、売上割引(売掛金を早く支払ったためにもらえた利息相当分)は、金融取引などで除外して考えるってところですかねー。

この方法は、国税庁通達にもある由緒正しき方法です。

5-2-4 製造業を営む法人が、原価計算を行わないため半製品及び仕掛品について製造工程に応じて製品売価の何割として評価する場合のその評価の方法は、売価還元法に該当するものとする。

他にも棚卸減耗への対応や、国税庁方式と財務会計で許容される方法などなど、色んな論点もありますが、まずはこの考え方を頭に入れておけば分かりやすいかと思います。

それでも原価計算を行なうべき理由

原価計算は、製品を製造するのに、いくらの材料をどれくらい使って、経費は一個いくらで按分して・・・などなどかなり複雑な計算になるため、皆さんやりたがりません。

なんだー、売価還元法で良いんだ!じゃあわざわざ原価計算なんてする意味無くね?というと、そうでもないんですよね。確かに売価還元法は便利で簡単なのですが、『全ての製品の原価率を同じと仮定する』という前提の元に行っています。

どうです。そんなこと有りえます?同じ売値でも、使っている材料のコストが違っていたり、製造工数に大きな差が出るケースって有りますよね。御社の取扱製品の中にも、きっと『儲かっている製品』と『儲かっていない製品』があるはずです。

本当に儲かっている製品を知りたければ、製品ごとの原価計算の実施は必須です。

正しい原価を知ることが出来れば、

- 儲かる商品がどれか分かる

- いくらまで値下げして良いか分かる

- 設備投資の効果が分かる

ようになります。ただ現代の企業は、原価計算基準が想定しているような単純な製造工程ではなく、製品種別数も数百や数千になることも珍しくありません。とはいえ時間を掛けてしまうと、原価は生き物ですので、半年後に正しい原価がわかったところでなんの意味もないのです。

原価計算はとにかくスピーディーに行なう必要があります。そのためには製造情報に直結した原価計算システムの導入は、利益創出を目指す製造業における必須事項の一つです。もしご興味があれば、『原価計算システム』などなどで製品を比較検討してみてください。もしかしたら、わたしが御社にお伺いすることになるかもしれません(笑)。あとこのあたりに興味があるかたには、下記の本が面白いかもです。

ではでは、今日はこのへんで。