こんにちは、らくからちゃです。

25日は、月に一回の給料日だぞぉぉぉ!毎月ほとんど金額に違いはなくとも、給与明細の封筒を開けるときってワクワクしますよね!(しません?)今月は、ほんのり分厚かったので『お年玉かな?』と思ったら違いました。

源泉徴収票です。

そういや今年配られる分からデザイン変更だそうです。なんか随分大きくなりましたよね〜。今までのサイズの2倍ですって、奥さん。さてこの源泉徴収票。毎年貰っている割には、今まであまり真面目にみたことが無かった気がします。折角の機会ですので、復習も兼ねて何が書いてあるのかについて、ざっくりまとめてみたいと思います。

そもそも源泉徴収って何?

まずはそもそも源泉徴収票ってなんだっけ?というところから振り返るために、Wikipedia先生に聞いてみました。

源泉徴収票(げんせんちょうしゅうひょう)とは、日本において、給与・退職手当・公的年金等の支払をする者が、その支払額及び源泉徴収した所得税額を証明する書面である。

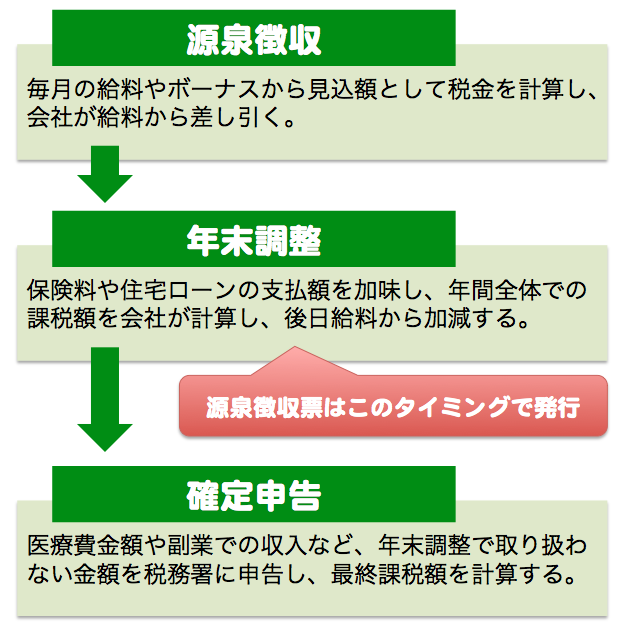

わざわざ税務署に行かずとも、給料の支給時に会社が代行して税金の金額を計算し、税務署に支払ってくれます。これがいわゆる『源泉徴収』という仕組みです。

給料に対してかけられる税金は、

- 所得税

- 住民税

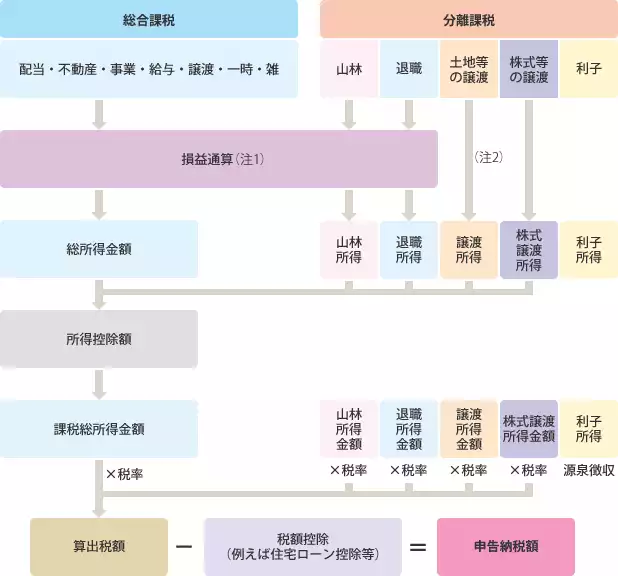

の二種類があります。源泉徴収票には給料からどんな条件で所得税を計算し、徴収したのか?に関する情報が記載されています。税金の世界では、税金の係る収入のことを『所得』と呼びますが、その発生源に応じて以下の10区分に分かれます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

所得の種類に応じて税率も異なりますが、不動産・事業・所得・雑所得などについては、合算してひとつの区分として税金を計算します。これが『総合課税制度』です。

(出典:所得税の計算方法 | やさしい税の話 | 一般の方へ | 東京税理士会 | 公式サイト)

耳慣れないものも沢山ありますが『給与所得』以外で身近なものは『配当所得』ですかね~。株をやっている人はご存知だと思いますが、配当金は給料とは別に税額が計算され、一律で約20%の税金がかかります。これが『分離課税』。ただ税務署に行けば『給与所得』などと一緒に『総合課税』の対象にすることも出来ます。節税になるひともいるみたいなので、調べてみてくださいな。

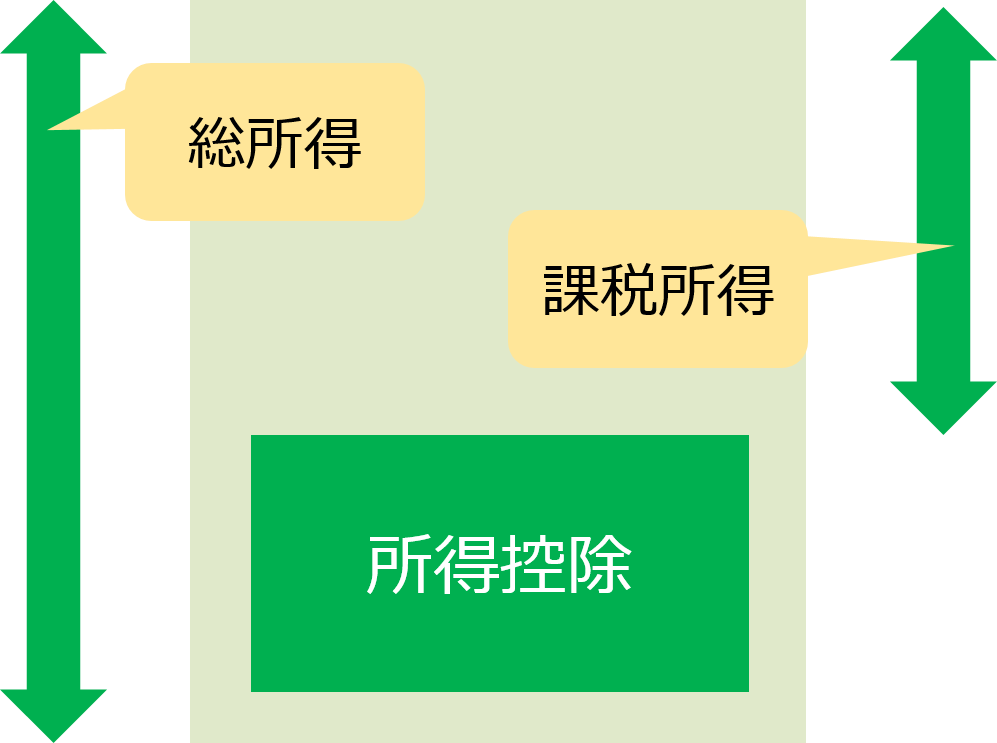

また所得の金額に直接税金が係るのではなく、そこから一定額が『控除』された『課税所得』に対して税額が計算されます。

子供の人数やかかった医療費などを『経費』として申告して、差し引かれた部分に対して税金がかかるイメージですね。例えば年収が600万円だった場合でも、所得控除がモリモリついた結果、一円も税金を払わないってこともありえます。(子供が10人くらい入れば該当するかな...)

年末調整と確定申告の違い

あと、税金の金額というのは『年額』で決まるんですね。ですので給料から差し引かれた税金の金額が、年額で計算した『本来支払わなければならない金額』と一致しない場合が生じます。

例えば年の途中に子供が生まれた場合、12月生まれでも1月生まれでも、何月に生まれようと同額の控除が発生します。また保険料など直接給料に関係しない控除の手続きを、税務署までいって行うのは、本人も税務署も大変です。

そこで年間を通した税額を計算すると同時に、諸々の税額調整も一緒に会社側でやったれ!というのが『年末調整』です。年末調整が終われば、その計算の過程に使った条件や、計算額を記載した源泉徴収票が発行されます。

ただ『年末調整』では対象になっていない医療費の控除や、副業での収入の処理については、改めて税務署で『確定申告』を行う必要があります。

- 年末調整・・・会社側で事前に出来る限り税務署に行かなくて済むようにする

- 確定申告・・・それでも対応していない事項にしては税務署にいって申告する

って感じのイメージかなー。

源泉徴収票には何が書かれているの?

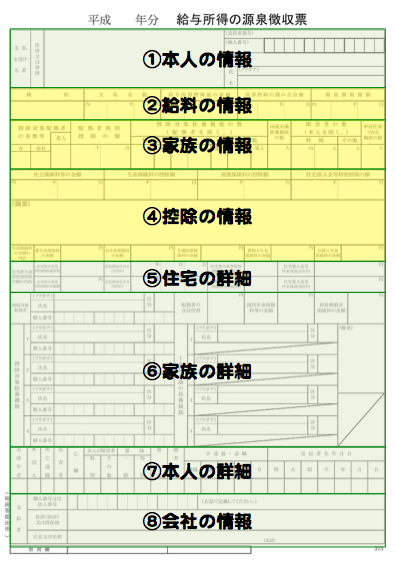

さて前置きが長くなりましたが、2017年からデザインの変わった『給与所得の源泉徴収票』に何が書かれているかを見ていきたいと思います。

大雑把にわけると上から、

- 本人の情報・・・本人の住所など

- 給料の情報・・・支払われた給料やそこから計算された税額等

- 家族の情報・・・控除が適用される不要家族に関する情報の概要

- 控除の情報・・・その他の控除に関する情報

- 住宅の詳細・・・住宅ローン減税の計算に使われる詳細情報

- 家族の詳細・・・扶養家族の詳細情報

- 本人の詳細・・・年齢や障害の有無など本にに関する情報の詳細

- 会社の情報・・・提出した会社に関する情報

といった感じですね。以前のデザインから比べると、増えたのは⑤と⑥。⑤は住宅ローン減税の金額を計算するための詳細な情報で、⑥は今まで人数しか載っていなかった家族に関する情報を記載するところが増えたって感じですね。

基本的にはほぼ変わりません。

あと『マイナンバー』欄があるけど、これは会社が税務署に提出する文書にだけ記載され、個人に渡される分については記載されません。ただ今回の変更により、誰の扶養家族になっているのかがきっちり分かるようになり、

- 同一人物で二人の扶養家族となっているケース

- 旦那さんに黙って奥さんがこっそり副業をしているケース

など不正していると、バレるようになりましたのでご注意下さい。

税金の金額はどうやって計算するの?

源泉徴収票が手元にあれば、実際に払った税金の金額がどのように計算されたかがわかります。せっかく手許にあることですから、試しに計算してみましょう!

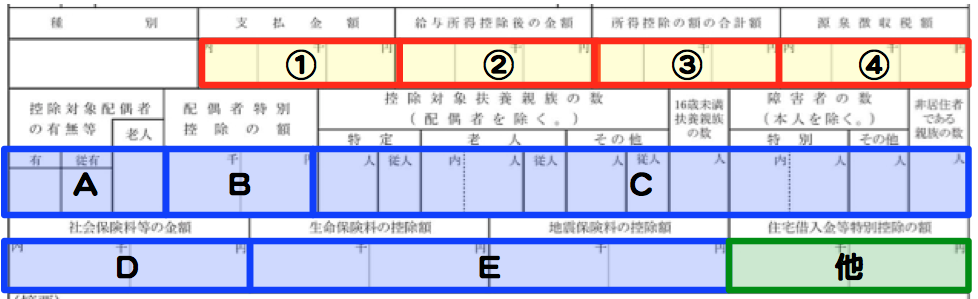

実を言うと、税金の金額の計算にあたって必要な箇所は、先程の説明の中で黄色く塗りつぶした箇所で十分です。アップで見てみましょう。それぞれ内容を確認すると

- 支払金額・・・いわゆる額面総額。

- 給与所得控除後の金額・・・支払金額から給与所得控除を差し引いた金額。

- 所得控除の額の合計額・・・給与所得控除以外の控除の合計額。

- 源泉徴収額・・・給与から源泉徴収された金額。

となります。

1.支払金額

給料やボーナスとして支払われた金額です。交通費や宿泊費の立て替え払いを支払って貰った分は含まれません。また通勤費については、一定金額(電車だと月額10万円)を限度額として非課税となります。

なお社員食堂や社宅などを全額会社負担とする場合、半額分は『現物支給』として課税所得に含めます。社員食堂で社員が派遣社員の半額になっているのは、こういった事情に基づいている場合があります。

2.給与所得控除後の金額

『給与所得控除』という耳慣れない単語が出てきましたが、これは『サラリーマンの収入のうち一定割合までは税金に含めないようにしてあげよう』という仕組みです。

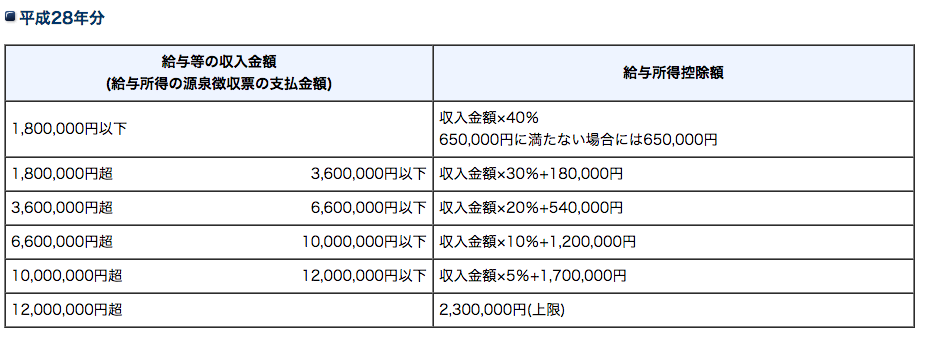

その割合は下記の通り、金額が増加するとともに減少していきます。

(出典:No.1410 給与所得控除|税について調べる|国税庁)

これの見方ですが、

- 180万円以下の部分は40%

- 180万円〜360万円の部分は30%

という風に、段階的に控除率が減っていくというふうに考えて下さい。例えば、300万円の場合、

- 180万円以下の部分・・・180万円×40% = 72万円

- 180万円以上の部分・・・(300万円-180万円)×30%=36万円

で合計108万円分を課税の対象から差し引いて計算してもらえます。これを

- 300万円×30%+18万円=108万円

と同じ結果になるように事前に修正した数式が『給与所得控除額』の項目です。

3.所得控除の額の合計額

所得控除には先程の『給与控除』の他、様々な種類の控除があります。その内訳を示した情報が、青色で示したA〜Eの項目です。

- A.配偶者控除 ・・・所得が一定額以下の配偶者がいる場合に使える控除

- B.配偶者特別控除・・・所得が一定額以上の配偶者がいる場合に使える控除

- C.扶養控除 ・・・配偶者以外の扶養家族がいる場合に使える控除

- D.社会保険料控除・・・年金や健康保険などに支払った金額

- E.保険による控除・・・生命保険や地震保険などに支払った金額

が記載されます。それぞれの具体的な控除の金額や条件については割愛しますが、ここで『どの控除を使って計算したのか?』が分かるわけですね。

なお『他』で示した住宅借入金等特別控除、いわゆる住宅ローン減税はちょっと違っておりまして、こちらは直接表示されている金額が税額から差し引かれる『税額控除』になります。所得控除は、減った分に対してかけられていた税金分しか課税額は減りませんので、もっと強力な控除になります。

4.源泉徴収額

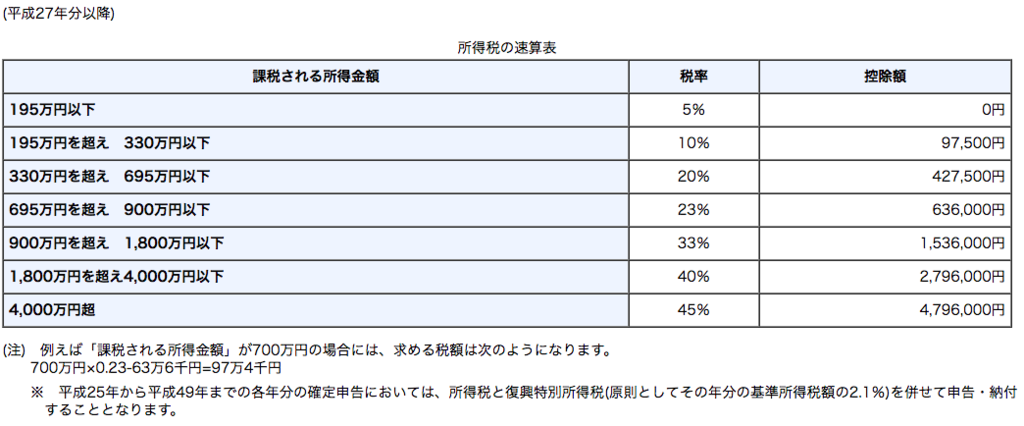

ここまでの計算式を元に計算された『課税所得』から求められた『所得税の徴収額』が表示されます。ところがこの『所得税の計算方法』もまた一癖あるんですよね。

所得税と住民税は何が違うの?

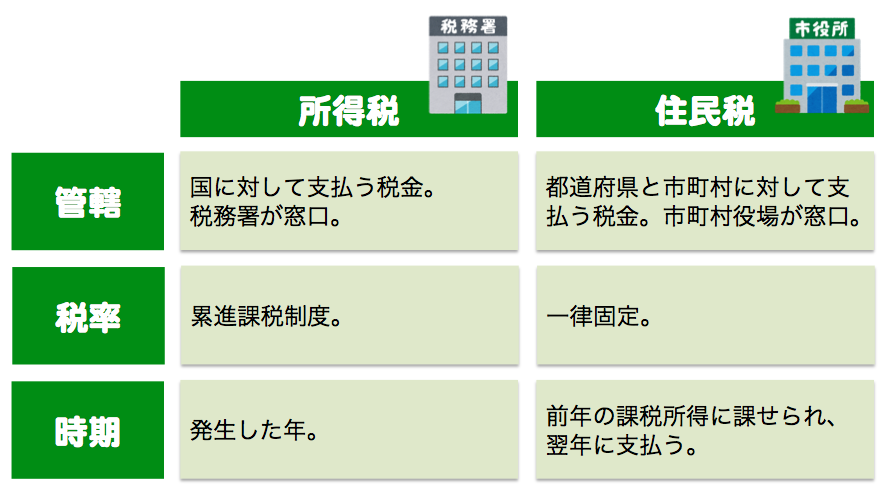

所得税の計算方法の話に入る前に、先程後回しにした『所得税』と『住民税』の違いについて話したいと思います。

管轄

所得税は国に対して払う税金です。財務省の下部組織である税務署が窓口になります。一方、住民税は都道府県と市町村に対して支払う税金です。1月1日時点に住んでいる都道府県・市町村に対して支払いますが、都道府県分も含めて市町村役場が窓口になります。

税率

税率も異なります住民税は基本的に、一律固定10%+5000円です。なお以下の記事でも取り上げましたが、住んでいる都道府県によってごく若干ですが税率が異なります。

一方所得税は、段階的に税率の上がっていく累進課税制度を採用しています。最初は5%から始まり、最終的に4000万円を超える所得については45%、ほぼ半額が税金として徴収されます。なんてこったい!

数字だけ見るとですね、随分高いなあと感じるかと思います。ところが実際には、対象となる課税所得自体が、諸々の控除でおおきく割り引かれます。わたしの場合も、まず給与所得で3割引。社会保険で1割引。さらに自分の基礎控除と妻の配偶者控除が差し引かれ、課税対象所得は支払総額(額面年収)の半分以下でした。

時期

最後に、税金が発生するタイミングも異なります。

所得税は、所得が発生すると同時に源泉徴収され、ズレがある場合も翌年3月までに確定申告をして支払います。一方住民税は、前年の課税所得に対してかかり、翌年に支払います。これが結構曲者で、

- 新入社員が2年目に手取りが一気に減って焦った

- 定年退職した翌年、現役時代の給料をベースに住民税が計算されて大変だった

- 派遣切りにあい、翌年の収入が無い中で死にそうになった(参考)

などなどありますので、ご注意ください。なお住民税には、

- 普通徴収

- 特別徴収

の二種類の収め方があります。自分で直接支払う方法を『普通徴収』、源泉徴収と同じように、会社が代わりに払ってくれる方式を『特別徴収』といいます。特別徴収の場合、

- 税務署は、処理した課税所得の金額を納税者の住んでいる市役所に連絡

- 市役所は、住民税の金額を計算して、納税者の勤務している会社に連絡

- 会社は、住民税を12等分して給料から天引きして支払

ということをやっています。給与明細が手許にあれば、是非確認してみて下さい。住民税は、残業などで給料が多くとも少なくとも、同じ金額が差し引かれているはずです。

で、ここで困ったことが発生します。

もし副業やらなんやらをしている場合、会社側が『これくらいになるはず』と思っていた住民税の金額よりも明らかに大きな金額が申告されてきた場合、『これはおかしい』と気づかれます。それを防ぐためには、確定申告を行う際に申告分を『普通徴収』扱いにする『自分で納付』というチェックがありますので、こちらを忘れずに選択しましょう。

うっかり忘れてしまった時などは『ここだけの話、競馬で大穴当てちゃって・・・』とか言ってみるのも手かもしれませんね。

税金の金額を計算してみよう!

では実際に、普通の会社員の場合どうなるのか。数値を当てはめて計算してみましょう。例えば、源泉徴収票にこんな風に書いてあったとします(数字はサンプルです)

- 支払金額・・・615万円

- 給与所得控除後の金額・・・438万円

- 所得控除の額の合計・・・187万円(基礎控除38万円+社会保険料控除79万円)

- 源泉徴収額・・・24万円

給与所得控除の計算

まず1の支払金額から2の給与所得控除後の金額を計算します。615万円ですと360万円~660万円の区分に該当しますので『給与所得の金額*20%+54万円』が控除額になり、

- 615万-(615万*20%)-54万 = 438万円

が給与所得後の金額になります。

各種控除の計算

続いて3の所得控除の金額ですが、まずは本人分の基礎控除38万円が計上されます。フルタイム労働者が直接支払っている社会保険の保険料率は2017年現在のざっくり概算で

- 厚生年金・・・9.1%

- 健康保険・・・5.0%

- 雇用保険・・・0.4%

の合計約14.5%になります。なお健康保険の保険料は、所属している会社によって異なります。大企業の行っている組合健康保険であればもう少し安くなります。

会社独自の健康保険組合がない場合、健康保険協会の行っている『協会けんぽ』に加入することになりますが、その場合は都道府県によって保険料率が異なります。また、40歳以上であれば、介護保険料もプラスされます。

- 438万円 - 38万円 - (615万円 * 14.5%) = 311万円

所得税額と住民税額の計算

この金額に該当する所得税率は『195万円以上330万円未満』となり『課税所得の10%から9万7,500円を差し引いた金額』が税額になります。つまり・・・

- 311万*10%-約10万円 = 約21万円

が所得税額になります。なお住民税は基礎控除の額が微妙に違ったり、均等割があったりとありますが、ざっくり10%一律固定なので

- 311万*10%=約31万円

となります。これを12分割した約2.6万円が毎月天引される住民税額です。どうでしょう。思ったより高かった?それとも安かった?でも皆さん共通する感想は『少しでも安くならないの、これ?』だと思います。

収入を減らすわけにもいきませんので、基本的には該当する控除を取りこぼしなく申告することになります。例えば『医療費控除』は家族全体で、医療費が10万円以上かかった場合に申告出来ます。じゃあぴったり10万円の場合どれくらいの節税できるのかというと、この人の税率は所得税10%と住民税10%ですので、合計2万円分ほどの節税になります。

どんなものがあるのかは、こちらが詳しかったのでぜひ!

ブログ収入に掛かる税金はどれくらい?

確定申告をして、減るのは良いのですが、増えるケースもあります。ここ最近増えているブログ収入がある場合なんかですね。ブログ収入の所得区分は『雑所得』または『事業所得』になります。ただし給与所得者には特例があって、

1か所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

に該当しなければ、確定申告の必要はありません。逆に言えば、医療費控除等を受ける場合は、ちゃんとブログ収入も報告してね!ということになります。また住民税については、このルールの対象外ですので、20万円以下でもちゃーんと市役所に報告する必要があります。

さて気になるのが『税金って幾らになるんだろう?』という点だと思います。

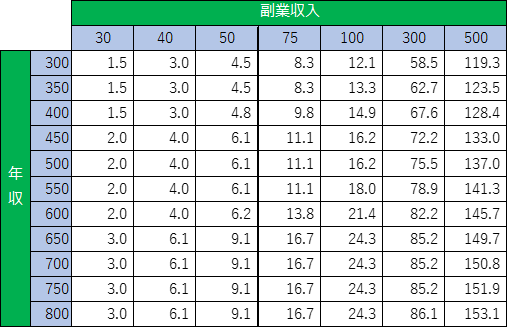

雑所得は、総合課税の対象となり、給与所得と合算して計算されます。所得税の税率は累進課税になりますので、もともとのお給料が多い人ほどブログ収入に掛かる税率も上がります。

そこで、以下の前提のもと、ブログ収入を申告した場合に発生する所得税+住民税を試算してみました。

- 給与所得控除反映済み

- 世帯構成は独身

- 基礎控除は一般の38万円(住民税は33万円)

- 社会保険控除は一律14.5%

※扶養家族がいる場合、年収から人数×38万円を差し引けばだいたいOK

ド―――(゚д゚)―――ン!

素人計算なので、あくまで『参考』程度にしてくださいね!縦軸が年収、横軸がブログ収入で中の枠が支払う(増加する)税額で、単位は全て万円です。もともとの年収が上がれば上がるほど払う税金は増えていきます。

高いと感じるかどうかは人次第ですけど、わからーん!と思って怖がっているよりは、源泉徴収票片手に計算してみてもいいかもしれませんね。(わたしもですが)課税対象のひとは、必ず申告致しましょう。その際の心の準備としてお役に立てば幸いです。こういった本を読んでみるのもいいかもね!

これだけは知っておきたい「税金」のしくみとルール 改訂新版3版

- 作者: 梅田泰宏

- 出版社/メーカー: フォレスト出版

- 発売日: 2016/03/20

- メディア: 単行本(ソフトカバー)

- この商品を含むブログを見る

ではでは、今日はこのへんで。