こんにちは、らくからちゃです。

気づけば年の瀬も随分迫って参りました。毎年この時期になると、「今年はボーナスどうなるのかなー」なんて話で盛り上がりますが、今年は諸々厳しい会社が多そうですね・・・。

ボーナスが出ないかも、なんて話が出ると「住宅ローンをボーナス払いで組んでる人は大変だろうな」なんて声も合わせて聞くことが多い気がします。

さて私事ではございますが、今年35年の住宅ローンを組んで自宅を購入しました。そのときに、銀行の担当者のひとに「できる限りボーナス払いの比率をあげておいてください!」とお願いし、キリよく半々にさせてもらいました。

ボーナス払いの比率と金利の関係

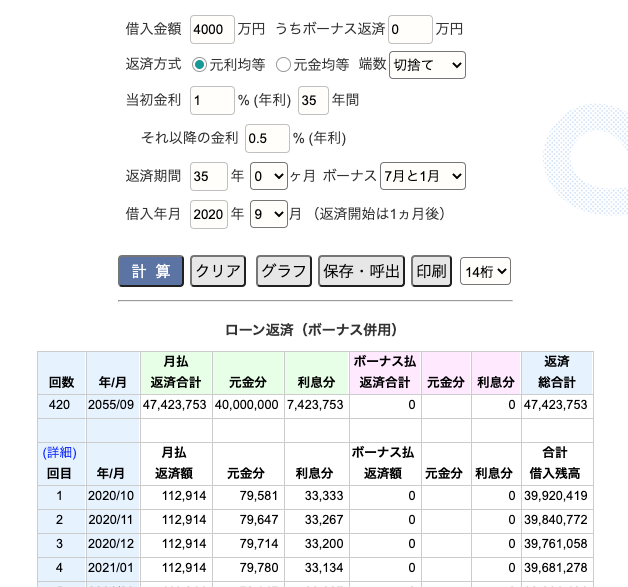

試しに、住宅ローンの借入額と返済額について、以下のような条件でシミュレーションしてみましょう。シミュレーションには高精度計算サイトを使用してみます。

(いまどきにしては高めですが)金利1%で35年間を2020年9月から借りるものとしましょう。

まずはボーナス払いを使わない場合。

返済総額は4742万円になりました。

次は、半分をボーナス払いにして試算してみましょう。

あれ1775円ほど支払総額が増えちゃいましたね。

どうしてそうなるのかというと、毎月の平均借入残高が増えるため、その分金利が増えるからです。

- 毎月約11万円ずつ返済する

- 毎月約6万円+半年おきに約34万円返済する

ローン開始月とボーナス払い月の関係にもよりますが、9月開始・1月7月ボーナスとするとボーナス払いのほうが返済を先送りするぶん、利息が高くなっちゃうのです。

これだけ見ると損ですよね。これは多くの住宅ローンを説明する文章にも書かれています。で、見るべきポイントは「総返済額」ではなくて「年末の借入残高」です。

ボーナス払いにすべきメリット

12月末での借入残高を見ると

- 全額毎月払いのみ:39,761,058

- ボーナス払い併用:39,880,528

となります。ボーナス払い併用のほうが、119,470円残高が多い結果になりました。ここまで書くと、勘のいい人なら気がつくかもしれませんね。そう住宅ローン減税です。

ちょっと古い情報になりますが、基本的な考え方自体は変わっていないのでこちら貼り付けておきます。

住宅ローン減税は、年末の借入残高の1%を所得税・住民税から返して貰える仕組みです。還付されるほど税金の支払いがあることが前提ですが、年末の借入残高を増やしておいたほうがおトクになります。

この場合ですと、ざっくり2000円ほど減税額が大きくなります。支払額の増分は一発でもとが取れますし、翌年以降にも効果が継続します。なお12月ではなく、1月・2月の支払いにしておくのがポイントですね。

最近見直し議論も出ていますが、変動金利でありば利息より還付の額が大きくなることもあるため、できるだけ多く・長く借りるほうがオトクな状況です。ただ借入額を増やすために高い家を買ったり、返済期間を伸ばすのは本末転倒です。

その点、ボーナス払いの比率を上げるだけであれば比較的簡単な部類に入るでしょう。

ボーナス払いを増やしたほうが安全ではないか

ただすでに「ボーナス払いの比率をあげると、いざボーナスがでなくなった時のリスクが大きい」という声が聞こえてくるような気がします。

そりゃあ住宅費の支出とローンの支払いのタイミングを同じで考えるからそうなるんじゃないでしょうか。我が家ではボーナス払い分の金額÷6の金額も加味して、毎月ローン支払い用口座に定期送金するようにしています。

つまり家計の支出的には、毎月払いと同等です。そうして「貯金」を作ってあるので、仮にボーナスが全額カットになってもローン支払いへの影響はありません。

もう一つ重要なのが、毎月の引き落とし額自体は余裕のある設定になっていることです。万一、急に収入がなくなったとしても(当然、別にバッファは積んでいますが)最低限確保しなければならない毎月の支払額が低く抑えられているので、ボーナス月までになんとか金策をつければ間に合います。

また引き落としができなくなり事故扱いにならないように、銀行に相談するまでの時間も稼げます。加えて、どうしても緊急の事故に備えるための予備の現金としても残しておけますし、またローン残高は万一の際に団信でカバーされることも考えても「払ったつもり貯金」をしておくほうが安全性は高いように思えます。

なお「その気になれば引き出せちゃうお金があると使っちゃうかも」なんてひとは、そもそも住宅ローンはむいていないので、賃貸か現金一括購入にしましょう。

Cash is King

経営や財務の話を見ていると、至るところで"Cash is King"という言葉が出てきます。

このコロナ禍の中で改めて痛感しましたが、このCash is King という言葉は企業より借り入れのハードルが高い個人にこそ当てはまるんじゃないでしょうか。

現金があるということは、何かあったときに作戦を練る時間を稼ぐことができます。例えば、慌てて生活に必要なものをメルカリで売っぱらって急場を凌ぐみたいな行動を回避することができます。

個人が、何かあったときに使える借り入れ方法としては、クレジットカードのキャッシングが思いつきますが、18%なんちゅーとんでもない利息がかかります。一方で、額が大きく不動産の裏付けもあり、政府からの後押しもある住宅ローンは、個人が利用しうる借り入れ手段の中では最も安い利息で資金調達が出来ます。

なおもっというと、クレジットカードのボーナス払いは金利すらつきません。

せっかく利用できた住宅ローンなので、そのあたりも考えながら使っていきたいなーと思う次第です。

ではでは、今日はこのへんで。