こんにちは、らくからちゃです。

先日ニュースを見ていると、iDeCoの加入を全会社員に開放という記事が目に止まりました。

いままで併用が出来なかった企業型DCと個人型DCが両方使えるようになるぜ!って話のようですね。ちょうど弊社では企業型DCが始まったところなので、人事のひとがまた頭を抱えることになりそうです。

(そういや企業型と個人型の違いを、こちらにまとめましたのでよろしければぜひ!)

若いうちからしっかり老後に備えよという空気が強くなってきたような気がしますが、多くの若者が最初に悩む老後への備えの問題って「学生納付特例制度で納めても納めなくてもどちらでも良い年金は払ったほうが良いのだろうか?」だと思います。

また併せて「もし同じ金額しか出せないなら、国民年金とiDeCoのどちらがお得なのだろうか?」も、考える人が多いんじゃないでしょうか。わたしは、手許に資金を残しておきたかったのでどちらもパスしました。ただ分析対象として面白そうだなーと思いましたので、ちょっと調べてみました。

学生納付特例制度の概略

最初におさらいしておきましょう。

国民年金は、20歳から60歳まで支払うルールです。もし支払っていないと、障害を負ったときに障害年金も受け取れませんし、亡くなったときも家族は遺族年金を受け取ることは出来ません。また最低10年間は払わないと、65歳(標準)以上になっても、老齢年金を受け取ることも出来ません。

とはいえ収入のない学生が年金を払うのは大変です。そこで特例として、年金を払っていなくとも

- 障害基礎年金・遺族基礎年金の受給資格が得られる

- 最低10年間のカウントを埋められる(払ったことにできる)

制度が、学生納付特例制度です。ただ老齢年金は、支払った期間に応じて受け取れる金額が変わりますが、その金額算定のカウントは増えません。もし将来受け取る年金を増やしたいのであれば、10年以内なら払わなかった分の年金の後払いが出来ます。

この制度が「学生納付特例分の追納」と呼ばれる仕組みです。

(出典:国民年金の学生納付特例制度)

いくら払えばいくら増えるの?

払っても払わなくても、障害年金・遺族年金はもらえるし、老齢年金も払って無くてももらえなくなるわけではありません。金額が減るだけです。となると「年金を追加で払ったらいくら位増えるんだろう?」が気になりますよね。

まず払わなきゃいけない金額から見てみましょう。金額は月額分です。

| 年度 | 支払う金額 | 当時の金額 | 追納加算額 | 倍率 |

|---|---|---|---|---|

| 2009年分 | 15280 | 14660 | 620 | 104% |

| 2010年分 | 15540 | 15100 | 440 | 103% |

| 2011年分 | 15320 | 15020 | 300 | 102% |

| 2012年分 | 15170 | 14980 | 190 | 101% |

| 2013年分 | 15150 | 15040 | 110 | 101% |

| 2014年分 | 15300 | 15250 | 50 | 100% |

| 2015年分 | 15620 | 15590 | 30 | 100% |

| 2016年分 | 16280 | 16260 | 20 | 100% |

| 2017年分 | 16490 | 16490 | 0 | 100% |

| 2018年分 | 16340 | 16340 | 0 | 100% |

(参考:国民年金保険料の追納制度|日本年金機構)

まず追納する金額は、特例を利用した年の年金額が基準になります。そこに、たいした金額ではありませんが遅滞分の加算額をつけた分が支払額になります。

例えば大学をストレートで卒業したとして、2009年分と2010年分を払おうとした場合、その金額は369,840円ですね。

年金のもらえる金額は、65歳までの間に40年間の加入で満額もらえるルールです。現在の満額は、年間で¥780,100です。2年間分を追納すると、¥39,005円もらえる金額が増える計算になります。

これを単純に割れば9.48年、74.48歳で「もとが取れる」計算です。

金利を加味したらどうなるか

この分析で難しいのが、「いまの条件」でしか出来ないところなんですよね。

そもそも65歳からは貰えねえんじゃねえの?という話もありますけど、ひとまずいまのルールを信じるとしても、将来の受給額は物価や賃金の上昇に応じて増やしてもらえるはずです。

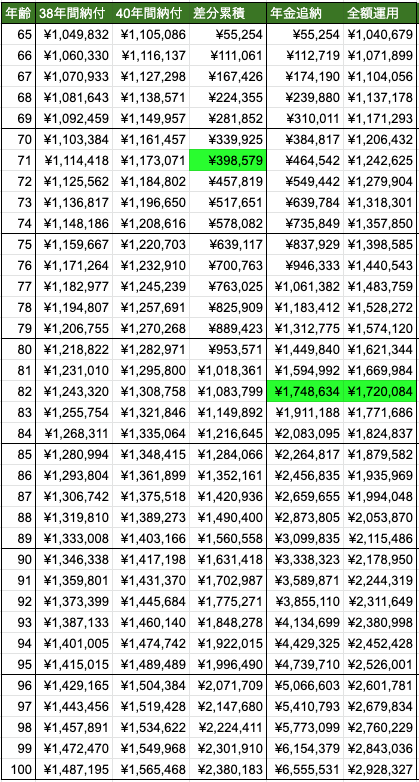

年金の増加率をいくらとしてシミュレーションするのが正しいのかは、誰にも分かりませんが、今後毎年1%ずつ年金額が増えていくものとしましょう。その前提で、2年間分の納付額の差分を累積していくと、71歳で元が取れる計算になります。

しかし年金として追納せずに手許に残しておけば、iDeCo等で運用して運用益を得られます。30歳の段階で追納を行う前提で、このお金をそのまま運用すればどうなるかも考えてみましょう。

想定利回りをいくらに設定するのが適切なのかは難しいポイントですが、3%で運用できたものとしておきましょう。追納した369,840円を継続して運用するケースと比較するなら、年金の増加分も運用に回す前提で比較しないと釣り合いが取れませんので、こちらも受給分を全額3%の複利で運用できるものとします。

その場合、82歳が損益分岐点になります。

またiDeCoや国民年金の支払額は、全額所得控除の対象になります。この控除分を加味するとどうなるのか?考えてみましょう。

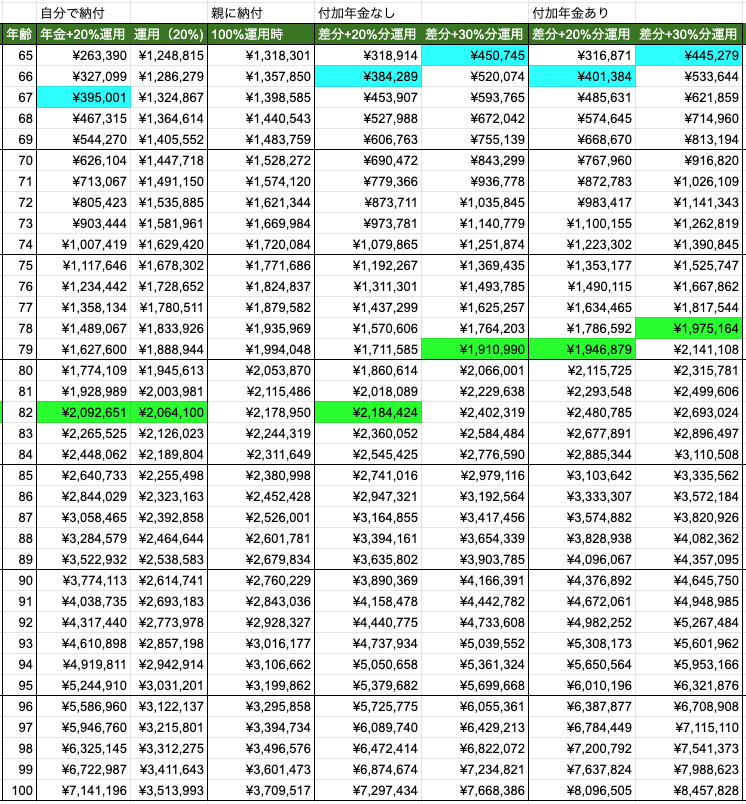

所得税と住民税あわせて20%相当分が、控除され、控除分は3%のリターンで運用するものとします。iDeCoの年間上限枠は、一旦考慮せずに検討してみましょう。

年金を追納した場合、支払額は67歳の段階で元が取れてしまう計算になります。

しかし、iDeCoで20%分もどってきた分も手許に有るものとして運用すれば、82歳までは追納せずに運用をしたほうがお得という結果になります。

そしてもうひとつ、知っておきたい「裏技」が2つあります。1つ目は「扶養家族の社会保険料は、扶養者の控除にできる」という点です。

在学中に年金を支払う場合は、支払いの時期が30歳から22歳時点まで前倒しされるので、やや運用効率は落ちます。しかし子供が30歳になった時点での税率よりも、在学中の親の税率のほうが高いと予想するならば、親が支払い親の分の控除対象としたほうがお得です。

そして2つ目の裏技は「付加年金制度」です。これは毎月400円払えば、毎月受け取れる年金額が200円増えるという仕組みです。

通常の年金と異なり、物価の変動に対応しておらず、掛け捨て保険的なところもありますが、物価変動がなければ2年でもとが取れます。貨幣価値が半分になっても4年で元が取れる計算ですし、さほど額が大きなものでも無いので、国民年金を払うのであれば是非つけておきたいところです。

そして付加年金は、追納の仕組みがありません。よって在学中に払わない限り受けられませんので、家族でよく話し合って、親が年金を立て替え払いして後日返してもらうような方法も課税戦略としてはありかもしれません。

年金"保険"をどう考えるか

年金に関する損益計算が難しいのは、老齢年金が「長生きのリスク」に備えた"保険"であり、諸条件を決めきれないからです。何歳くらいまで生きられそうかという個人に関する話もあれば、物価の変動や人口動態など社会に関する話もあります。

あと今回は敢えて無視しましたが、年金受給時の税制がどうなっているのかも重要な不確定予想です。

こうした損得計算をするのは、個人的には楽しいのですが、細かく計算することに意味があるのかと言われたらちょっとイマイチな感じもしますね。それよりもまだ、年金制度をどのように維持運用するのかを考えて、政治に反映させるように行動したほうが意義深いような気もする今日このごろです。

ではでは、今日はこのへんで。